各位老铁,大家好!我是钱研君,今天又在公众号“道达号”上发布最新的研究成果——道达研选。

本周A股整体呈现震荡走势,这也基本符合钱研君在上周五文章中的猜测,短期涨幅较大的情况下,通常都会出现这种走势。每次大级别反弹的套路几乎都是同样的剧本:大盘股搭台之后,成长股和概念股唱戏。

概念板块中,最热的非AI莫属。此外,减肥药也是一个不错的方向,本周相关概念股也出现过异动。在年前,钱研君就分享过减肥药赛道的投资逻辑,感兴趣的老铁,可以看一下《减肥药龙头市值突破5000亿美元!GLP-1药物市场空间大,产业链将充分受益——道达研选》这篇文章。

▲减肥药概念股圣诺生物日K线走势图

对于接下来的行情,钱研君还是不悲观的,只是在短期反弹力度较大的情况下,投资者最好还是耐心等待更好的入局时机,并做好充分的投研储备。接下来,我们一起来看一下燃气行业的基本情况以及投资逻辑。

在正式开始之前,还是做个提醒,道达研选周记第8期已经更新了,欢迎大家关注微信公众号“道达号”,进行阅读。

天然气需求增长迅速

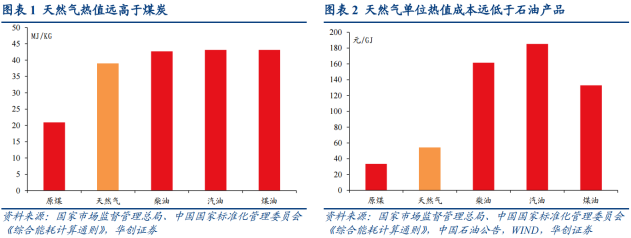

从热值来看,每方天然气产热远高于每千克煤炭,但略低于汽油、柴油和液化石油气。不过,从价格来看,天然气单位热值成本远低于石油产品,不足成品油单位热值成本的一半。因此,综合来看,天然气的性价比明显优于目前主流的煤炭和石油能源。

此外,天然气的二氧化碳排放系数普遍低于各类燃料,仅为燃料油的73%、煤炭的60%。由于天然气自身固有的环保属性,国家对天然气的发展予以充分肯定。

华创证券指出,在顶层规划下,近年各类政策出台,已经为天然气的发展提供了良好的政策环境。在政策的支持下,总体来看天然气需求增长迅速,华创证券研报显示,2015-2021年天然气需求的复合增速达12.4%。

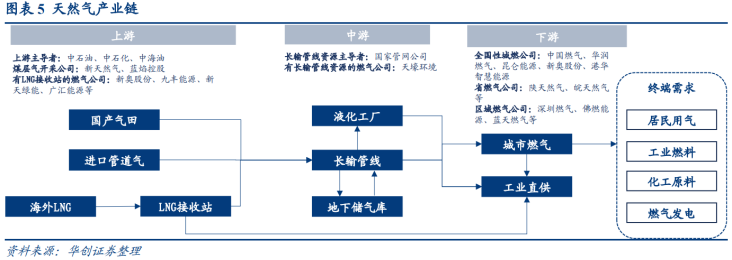

我们来看一下天然气产业链的情况:

1)上游为天然气勘探生产企业,或具有从海外进口天然气资质的企业。目前,我国天然气上游的集中度较高,由“三桶油”主导,部分国内企业亦拥有煤层气区块的勘探、开发和生产权。

2)中游为天然气管输企业,负责干线输送,是将天然气由生产/进口企业送往下游分销商或大工业用户。

3)下游为城市燃气公司或大工业用户,其中,城燃公司利用省内管网将天然气输送给特许经营权的居民及工商业用户,同时亦可以向大工业用户直供天然气。

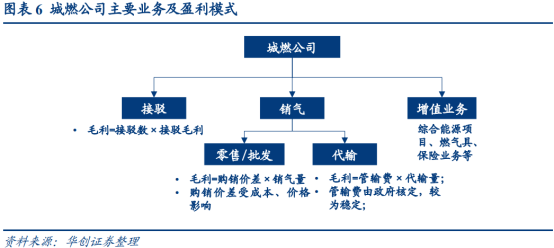

今天文章的主角就是城燃公司,城燃公司的业务一般有三块:

1)接驳。城燃公司为住宅和工商用户提供庭院管网敷设及设备安装、室内管道及设施安装、售后维保等服务,一般收入一次性确认且毛利率较高。

2)销气,包括零售/批发和代输两类。代输一般为只赚取管输利润,管输费由政府核定,相对稳定;零售/批发赚取购销气价差,购气成本及销气价格会对利润产生较大影响。

3)增值业务,包括综合能源、燃气具、保险销售等。城燃公司一般依托现有的管网及客户资源,在特许经营权内开展增值业务。

对于城燃公司的发展来说,初期看接驳,成熟期看销气,增值业务则有望打造第二成长曲线。

据华创证券分析,受房地产周期等因素影响,目前全国性城燃公司新增接驳数量或见顶。随着越来越多的城燃项目走向成熟,销气业务或愈发重要。成本、价格和气量是销气业务核心盈利要素,由于上游成本大幅攀升且成本疏导不畅,近年来城燃公司销气业务的盈利承压。

城市燃气盈利改善可期

接下来我们来看一下燃气行业的投资逻辑,主要从成本、价格和气量这三个角度进行分析。

首先是成本,随着天然气定价回归基本面,城燃公司的采购成本有望趋于稳定。

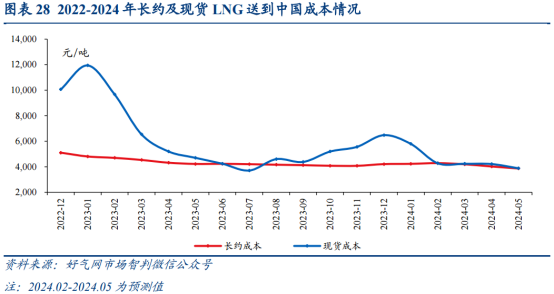

2021年至2022年,受产能周期和供需格局的大幅调整影响,全球天然气市场总体维持一种较为脆弱的紧平衡态势。不过,2023年至今,海外液化天然气的价格已经显著回落。

信达证券分析认为,“十五五”期间,在液化天然气出口产能释放的驱动下,国际天然气市场有望由紧平衡过度至相对宽松的格局。从更长的周期来看,IGU预计,2024年至2026年将新增液化天然气产能8789万吨/年,全球液化天然气供应端的脆弱性有望得到一定程度的修复。

此外,据华创证券分析,长协占比提升也有望稳定液化天然气的进口价格。2024年至2026年,随着长协陆续履约,长协价格会保持相对稳定,且近年来较现货有一定价格优势。

向前看,上游天然气资源成本有望趋于稳定,同时当前时点或缺乏较强的政策预期。因此,华创证券预计,在稳增长、促消费背景下,城燃公司燃气采购成本或趋于稳定。

其次是价格,随着各地天然气上下游价格联动机制的不断完善,居民气顺价阻力减轻。

2023年多省市优化天然气上下游价格联动机制,对价格联动条件进行一定放宽。相较于非居民用气,居民用气调价周期较长,一直以来成本疏导相对困难。随着居民气顺价工作稳步落实,售气毛差有望持续修复。据华创证券统计,2023年第一档阶梯价格平均约上调0.256元/方。

最后是气量,消费量回归正增长,能源转型长期趋势仍未改变。

受宏观环境、疫情、成本飙升等因素影响,2022年天然气消费量首次下滑。伴随国内生产、生活秩序回归正常,商业、交通等领域的用气需求恢复。据华创证券统计,2023年天然气表观消费量回归正向增长,同比增长7.2%。

从更长期来看,天然气替代其他能源的需求空间广阔。根据BP统计数据,2021年我国天然气在一次能源消耗占比仅为9%,煤炭消耗量是其6.3倍,石油消耗量是其2.2倍,而在全球范围内天然气占一次能源消耗比例已达24%。不过,天然气替代的进度及节奏或有赖于政策端的催化。

综上,华创证券认为,经历2021至2022年上游天然气价格大幅波动后,城燃公司采购成本有望趋稳,同时价格联动机制不断完善,或推动城燃公司逐渐步入困境反转通道。其中,具备气源优势及核心管网资产的公司在产业链中或拥有更强议价能力。

免责声明:道达研选是从行业前瞻去挖掘价值信息,整合最热研报主要观点,文章提供的信息仅供参考,不涉及操作建议。据此入市,风险自担!

风险提示:1、全球天然气价格大幅波动;2、宏观经济下滑导致天然气消费量增速不及预期;3、天然气价格机制改革实施进展不及预期。

最后再提醒一下,道达研选周记第8期已经更新了,欢迎大家关注微信公众号“道达号”,进行阅读。

好了,今天就和各位老铁聊到这里,祝大家周末愉快!

本期道达研选的参考研报如下:

华创证券-燃气行业深度研究报告:盈利要素改善,期待困境反转

信达证券-天然气行业2024年度策略:天然气定价回归基本面,城市燃气盈利改善可期

(钱研君)

本文内容仅供参考,不作为投资依据,据此入市,风险自担。

封面图片来源:每日经济新闻 刘国梅 摄