每经编辑 赵云

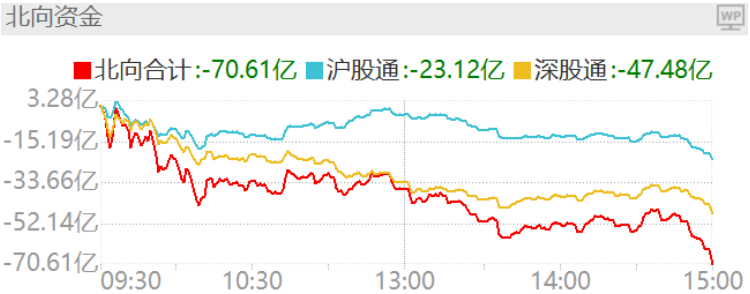

3月4日A股震荡攀升,整体波动不大,上证指数三连阳,市场成交额连续5日突破万亿元。上证指数收涨0.41%报3039.31点,创业板指涨0.59%。市场成交额10863亿元,北向资金实际净卖出70.61亿元。

3000点附近,市场成交额连续破万亿元,说明当前市场分歧还是较大。行业表现来看,石油石化、煤炭、医药生物领涨,房地产、非银金融、建材领跌。

来源:Wind

医药板块上涨主要是由于海外政策冲击可能出现转机,CXO板块表现突出,药明康德A股一度涨停。1月下旬以来,美国国会提出的《生物安全法案草案》指控华大基因、药明康德等企业会对美国国家安全造成威胁,对于医药板块,特别是CXO相关标的影响较大。

来源:Wind

美参议院计划在2024年3月6日举行听证会,讨论这一法案。这次听证会是该法案成为法律过程中的一个程序步骤。听证会的具体内容和目的包括讨论法案的适用范围,是否限制政府订单或所有订单,以及法案针对的公司清单是否有修改。

美国国会立法流程较长,且需要参议两院就法案细节完全达成一致,通过概率较低。过往两届国会(116与117届)中提出的草案最后成法的比例分别为7.4%与6.9%。根据相关公司的公告,草案中与中国CXO企业相关的内容失实,指控无根据,故以草案当前公开的内容和状态立法的可能性低。

此外白宫公布消息,拜登上周签署了一项行政命令,可能会限制基因公司在美国的活动,但同时减轻国会针对中国合同研发和制造企业的立法压力,因此市场也开始博弈政策反转。目前中国CXO企业已深度融入全球生物医药产业链,赋能全球新药的研发与生产。短期海外政策的波动,也并不影响中国CXO企业的长期基本面逻辑。

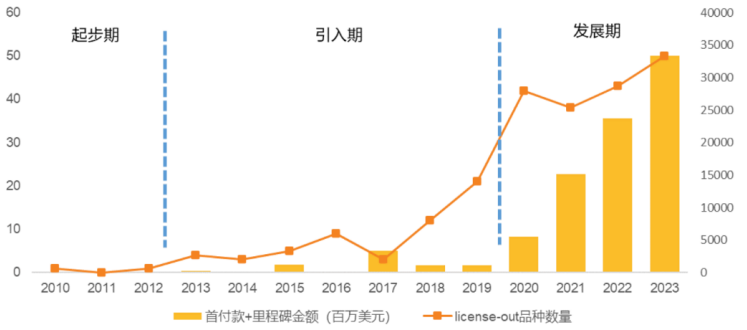

2024年美联储降息预期逐步明确,或利好全球生物医药投融资回暖。此外,我国创新药发展取得稳健进步,license-out金额、品种攀升,医药行业出海的产品类别已从传统的原料药逐步升级到靶向创新药。随着海外不确定性落地,叠加行业景气回暖,医药板块或迎来情绪修复,可以考虑通过创新药沪深港ETF(517110)、生物医药ETF(512290)等标的把握板块低位布局机会。

来源:Wind,天风证券

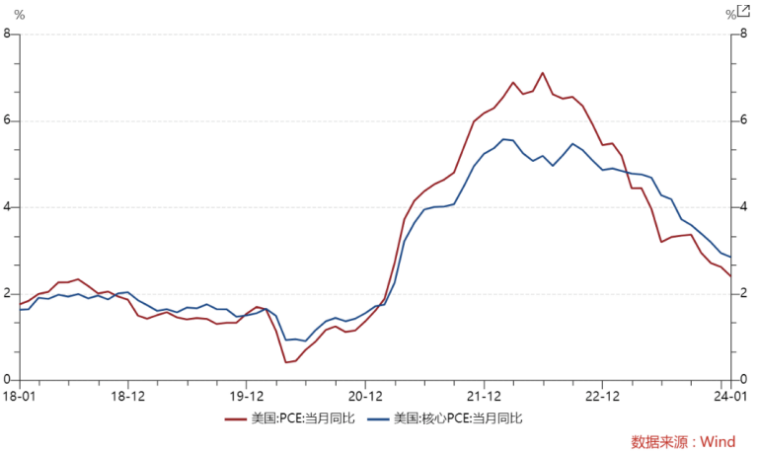

金价3月4日出现相对少见的大涨,上周美国商务部公布1月个人消费支出(PCE)物价指数,同比涨幅为2.4%是2021年2月以来最低增幅,符合预期,缓解了市场对美国通胀反弹的担忧。

此外,美国ISM制造业PMI从1月的49.1降至2月的47.8,远低于市场预期的49.5,显示制造业活动连续第16个月下降,加剧市场对美国经济韧性担忧,一系列经济数据进一步巩固了美联储年中降息的预期。目前来看,市场预期6月美联储降息的概率超90%。

上周五,美联储理事沃勒称,希望美联储提高短期美债占比,并将所持机构抵押贷款支持证券(MBS)降至零。该举措被市场称为“反向扭转操作”,与之前美联储实施的“扭转操作(Operationwist,OT)相反,这使美联储更灵活地调整资产负债表。

沃勒希望提高短期国债占比,以便在需要向市场提供流动性支持时,通过短期国债到期不续从而避免大量购买额外的长期资产,控制其资产负债表总规模的增长。该举措有望减少加息周期末尾的流动性风险,利好金价。

总体来说,2024年开启降息周期已是大势所趋,海外流动性环境逐步转向宽松。而地缘事件频发的背景下,黄金的避险价值也会得到重视,当前阶段依然可以重点关注黄金基金ETF(518800)的投资机会。

来源:Wind

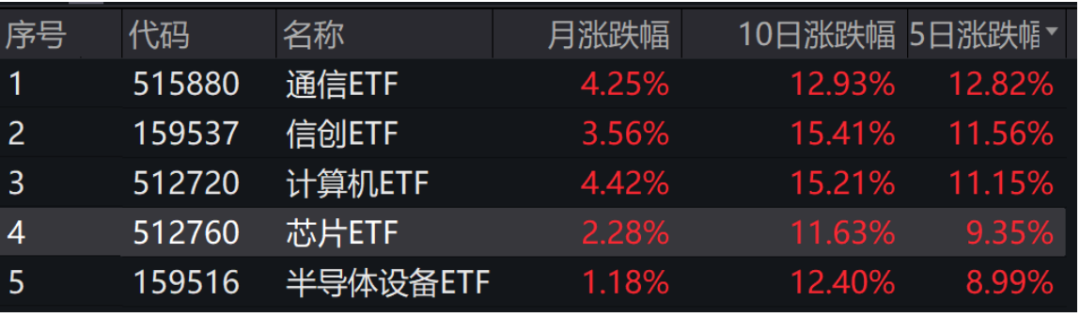

近几日大盘的强势主要由芯片及相关板块驱动。

来源:Wind

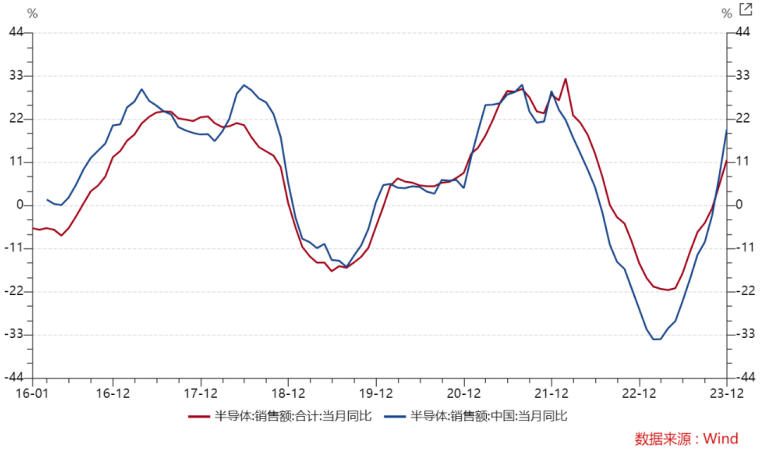

消息面上,国际半导体产业协会(SEMI)与Tech Insights近日报告指出,2023Q4电子产品和IC销售额有所增长,预计全球芯片制造业将于2024年复苏。Tech Insights近日调整了2024年IC销售额的预测,目前预计将增长近24%,相较上次更新时的16%有较大幅度调升。这一重大变化的主要驱动因素是内存,其销售额增长幅度从之前预测的41%更新到71%。

从基本面出发,短期来看行业整体或已进入景气复苏周期。美国半导体行业协会数据显示,2023年12月全球半导体产业销售额同比增长 11.6%,其中中国地区销售额同比增长接近20%,行业景气度已开始触底回升。

中长期来看,芯片作为算力核心,自主可控重要性持续凸显,国产化进展仍在加速。半导体设备是制造半导体芯片的核心工具,直接决定了芯片的生产效率、成本和质量。半导体设备的技术进步直接推动了芯片集成度的提升,从而推动电子产品的更新换代。近年来,在日益复杂的外部环境下,半导体设备作为“卡脖子”的关键技术环节,其重要性不断提升。

长期来看,AI与国产替代将持续驱动板块发展,短期又有景气复苏的逻辑,半导体芯片板块目前具备较高投资性价比。可以关注芯片ETF(512760)、半导体设备ETF(159516)、集成电路ETF(159546)等相关板块的投资机会。

通信ETF(515880)3月4日上涨2.34%,年初至今涨幅接近15%,在各大板块中排名前列。

来源:Wind

过去半年,国资委频频发布政策支持AI发展,2月再次强调央企将AI发展列入全局谋划,以运营商为主的央企持续加大算力投入。此外,以华为升腾AI为代表的国产AI芯片已具备较强竞争力,升腾910B算力是英伟达对华特供芯片H20的一倍。在国产AI芯片有力支持下,我国智算中心部署将得到保障。

AI算力在大模型训练及应用部署中有着不可替代的作用,算力相关硬件的性能和数量是影响大模型性能的关键因素。而通信设备作为连接算力相关的GPU、服务器、数据中心等关键模块之间的部件,最大程度上决定了算力能发挥到何种程度。

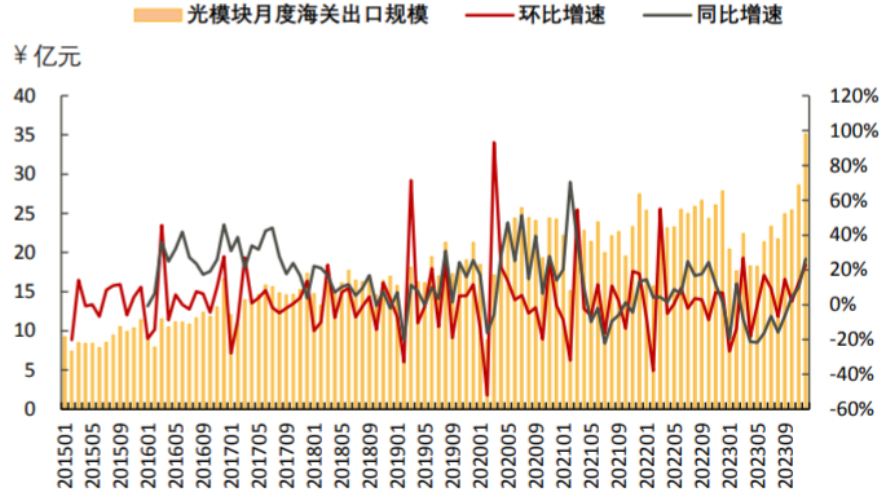

目前GPU之间传输数据最快的方式便是通过光通信模块,我国光模块企业在全世界市场的份额达到65%,是世界顶尖的GPU公司的供应商,订单确定性因此较高。除此以外,根据海关出口数据,2015-2023年我国光模块出口年化复合增速为12.26%,上升趋势同样明显。

来源:Wind,海关统计数据在线查询平台,天风证券研究所

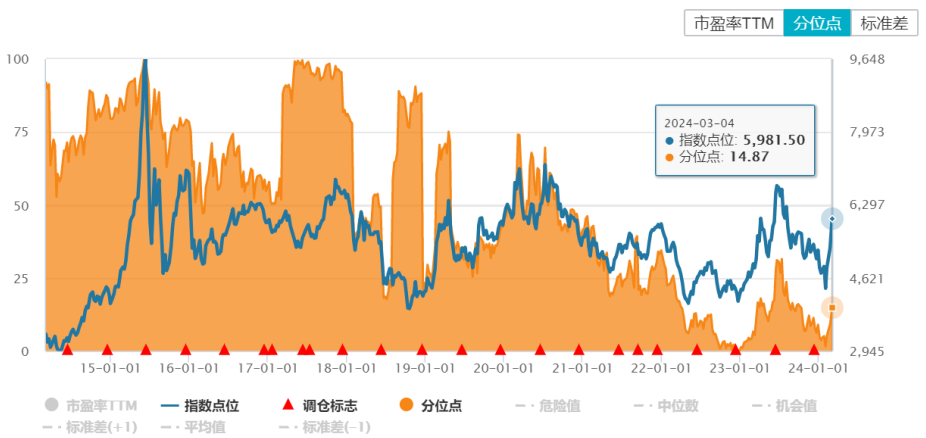

人工智能大模型带来的算力升级,带动服务器、数据中心光模块等产业的发展,运营商数字化业务及云服务业务已经成为新的增长驱动。在过去一个月的大幅度反弹后,以中证全指通信设备指数为例,板块的估值仍处于历史最低15%分位以下,具备一定向上空间。感兴趣的投资者可以关注通信ETF(515880)的布局机会。

来源:Wind

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。