2023年万华化学营收增长5.92%、净利增长3.59%,营收实现正增长靠的依然是以量补价,聚氨酯系列、石化系列、精细化工及新材料系列销售均价同比分别下滑8.4%、4.3%、29.2%,但产量分别同比增长19.8%、5.7%、67.4%,继续逆势扩大市场占有率。海外营收占比45%,不增反降,拖累了公司营收表现。去年纯苯成本下降约10%,聚氨酯毛利率稍有改善。

从产能角度看万华MDI产能早已是全球第一,全球占有率30%、中国占有率49%,以实际产量计的占有率则更高,2024年产能利用率98%。去年万华首次成为全球最大的TDI生产商,明年还将成为全球最大的聚醚生产商。

一、当前聚氨酯处于周期什么位置?

自2022年以来核心产品MDI价差(MDI价格减原材料价格)一直在10000元上下,而2020年下半年的景气周期顶部冲到15000元,历史顶部是2017年下半年创下的20000-25000元,历史底部是2015年的7500元上下。

二、万华的业绩底部和顶部在哪里?

2022年MDI价差触及底部区域8000元,当年净利润162亿,2023年10000元价差实现了净利润168亿,即便未来价差再次回落至8000元以下,近两年新增的产能(2022年初MDI和TDI产能分别是265万吨、65万吨,2024年初已达310万吨、95万吨)也能让利润卡住160亿底部。

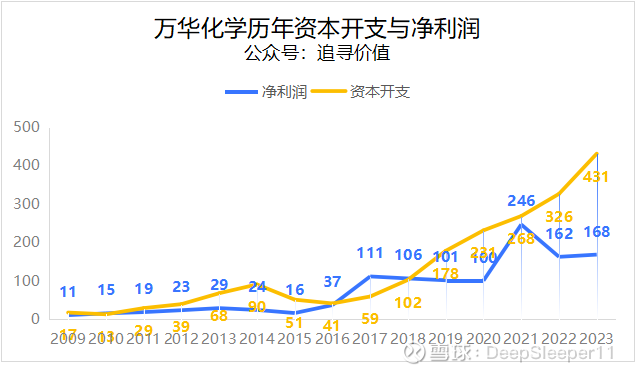

业绩顶部则需要看产品价格和产能扩张。价格方面短期不能期待太高,海外需求一直疲弱,国内尽管汽车、冰箱增长很理想但地产建筑行业弱势。万华真正的看点是产能,2014年左右的第一轮资本开支,于2017年兑现利润;2018年开始的第二轮资本开支,在2021年兑现利润。从2020年开始进入到第三轮高资本开支阶段,2023年的431亿资本开支规模达到了第二轮的2倍以上、达到第一轮的5倍以上。如在建产能全部投产,福建和宁波扩产使公司产能再增30%+,再遇到周期顶部和价差高位,笔者大胆猜测业绩有望触及本轮资本开支高点400亿。

三、资本开支的尽头在哪里?

万华的战略很清晰,就是在行业低谷期逆势扩产抢占市场份额,靠低成本优势挤出其它玩家。2020年-2023年累计资本开支高达1256亿,尤其是2023年一年投入431亿。

2024年依然是资本开支大年,在建四大项目完工至少还需资金700亿,其中的大头蓬莱基地、POE、乙烯将集中在2024年下半年和2025年初投产。根据《万华化学2024年投资计划》,2024年主要项目计划投资421.4亿元,笔者预计2025年起万华将会降低资本投入强度。

不要忘了,2020年至2023年投入的1256亿资本开支中有72%是扩张性开支,2023、2024年资本支出高峰过后,扩张性支出节奏放缓将大幅改善现金流紧张状况。

四、万华能创造自由现金流吗?

要谈估值必须回到自由现金流上来。万华化学作为重资产企业能够创造自由现金流吗?

如果我们用“经营活动现金净流量-全部资本开支”来计算自由现金流,会发现万华2009年一直到2015年都在高额的资本开支,连续7年没有产生自由现金流,合计自由现金流为-106亿;但2016年开始减少了资本开支,扩张性开支占比从86%下降至30%,在2016-2019的四年间累计创造了247亿自由现金流。

万华的扩张性资本开支远高于维持性开支,而万华又有能力控制扩张性支出规模和节奏,所以用“经营活动现金净流量-全部资本开支”来计算自由现金流对万华来说是不客观和不恰当的。对于拥有高壁垒的企业,我们只需减掉维持性资本开支即那些“为了维持原有的生产经营能力而发生的资本支出”即可。从这个视角看,过去15年万华共创造了1355亿自由现金流,最近五年平均每年有188亿自由现金流。

五、估值

最近五年平均188亿自由现金流,也与这几年的净利润数据大致匹配,未来几年在200亿自由现金流的基础上,万华的自由现金流会再上一个台阶。未来几年不考虑产品价格上涨,仅产能提升带来的常态经营现金流也有400-450亿,维持性开支按150亿计算,自由现金流约250亿-300亿。从净利润的角度看也是如此,第一轮资本开支将利润中枢从30亿带上了100亿,第二轮资本开支将利润中枢带上了近200亿,正在进行的资本开支大概率将利润推上300亿台阶(不算石化和新材料,仅看得见的MDI产能就增长超30%)。

万华的自由现金流跟五粮液不可同日而语,这是硬伤。拍一个未来十年3000亿折现值,现价处在合理价格区间。化工价格的周期性因素会大幅提高万华某些年份的经营现金流入,这个作为安全边际。

扩张性开支意味着企业正变得越来越好,参照第一轮资本开支高峰,2013、2014年万华有资本开支中的86%是扩张性开支,至2015年扩张性开支比例降低至66%,2016年30%、2017年42%,如果2025年之后的万华扩张性资本开支能降到50%以下,届时即便以“经营活动现金净流量-全部资本开支”的标准衡量万华,也是一个能够为股东创造自由现金流的好企业。

今天的万华不仅稳坐全球MDI产销第一,而且2023-2026年全球新增产能中的50%也将由万华贡献。现在的万华走的是巴斯夫的一体化相关多元化策略,其中MDI是基本盘,石化是整个产业链的桥梁,而新材料和精细化学品是第二增长曲线。一体化战略下的三大板块协同发展,让万华在化工行业寒冬的2023年实现了收入利润双增长。

2023年之前第二增长曲线有点迷茫,管线很多却没有重点突破方向。精细化学品及新材料2023年的产销量大增68%,收入增长18.45%,贡献了公司17%比例的毛利润,其中最具看点的当属电池材料。廖总说万华在电池正极、负极、电解液全领域积累了技术优势,目标是成为全球电池材料领域“首席创新官”和“行业领导者”,这是万华管理层最寄予厚望的板块。

然而,万华的野心不止于此。万华2018年才第一次挤身“全球化工50强”榜单,随后就喊出了“2021年进入全球化工20强,2026年进入全球化工10强,2030年进入全球化工三强”的目标,目前已经排名全球第17位。在万华投资驱动的“台阶式增长”模式下,当下正处在历史上资本投入强度最高的时期,多个重点项目将于2024和2025年陆续投产,预计2025年起将迎来新一轮增速高峰,我们或许能在十年内能看见万华挑战巴斯夫、中石化、陶氏杜邦三强的霸主地位。$万华化学(SH600309)$ #固态电池概念股持续调整,三祥新材跌停# @今日话题 @闫子衿 @三叶虫投资

本文首发于“追寻价值”,欢迎关注。