股东问:

你经常说价值和成长是一枚硬币的两面。

你能详细说明一下吗?你更喜欢买成长型公司,还是成长性低但便宜的价值型公司?

巴菲特:

我认为你可能误解了我的意思,我确实说过,成长和价值,但它们是不可区分的,它们是同一个等式的一部分,或者说,成长是价值等式的一部分。

因此,我们的立场是,不存在成长型股票或价值型股票,但华尔街通常将它们描述为两种截然不同的资产类别。

通常,成长是一个积极因素,但只有当它能用现在增加的资本,以一个比当前利率高得多的速度,在未来增加更多的自由现金的时候,成长对价值才是积极的。

我们会考虑我们购买的任何企业,我们会想未来会发生什么,会产生多少现金,或者投入多少现金。

正如我在飞行安全公司提到的,我们今年将购买价值2亿美元的模拟器,我们的折旧可能在7000万美元左右,我们将在折旧基础上另外投入1.3亿美元到这个业务中。

这可能是好事,也可能是坏事,它是成长型企业。这是毫无疑问的,年底我们会有更多的模拟器。

但这是好是坏,取决于我们在这段时间里投入的1.3亿美元未来产生的收入。

所以,如果你告诉我,你的公司将会发展到天上去,这不是很好吗?

我的答案是我不知道,这到底好不好,要直到我知道增长带来的经济意义是什么?即今天你要投入多少,以后你会从今天的投入中收获多少。

最典型的例子就是航空业,自莱特兄弟起飞以来,航空业一直在增长,但这种增长对资本是最糟糕的事情。

这对美国公众来说是件好事,但增长一直是航空业的祸根,因为越来越多的资本投入了该行业,回报却不足。

而喜诗糖果的增长就非常好,因为销售更多的糖果只需要相对较少的增量投资。

成长,我在一些年度报告中讨论过成长是等式的一部分,但是任何人告诉你,“你应该把钱投在成长型股票或价值型股票上”,这些人都是不懂投资的,除此之外,他们都是很棒的人(股东笑)。

查理?

芒格:

我认为公平地说,伯克希尔公司总部的员工非常少,而且员工都很老了(股东笑),我们特别倾向于在管理层不必一直精明的业务中,投入大笔资金。

换句话说,如果我们以合理的价格收购那些由好管理层经营的好公司,那么你们这些人很有可能在没有总部更多管理的情况下,让我们繁荣几十年,你可以说,在某种意义上,这就是成长型股票投资。

巴菲特:

如果你从1965年开始就要求华尔街,将伯克希尔公司按年分类这是成长型公司还是价值型公司,是成长型股票还是价值型股票,谁知道他们会怎么说。

但是,真正的问题是,我们现在试图投入资本来获得更多的资本,我们现在试图投入现金来获得更多的现金。如果你这样做,生意显然会增长,你可以称之为价值,也可以称之为成长,但它们不是两个不同的类别。

当我听到人们说:“现在是时候从成长型股票转向价值型股票了”之类的话时,我就会退缩,因为这根本说不通。

出自《巴菲特编年史》之2001年,大唐炼金师编译。

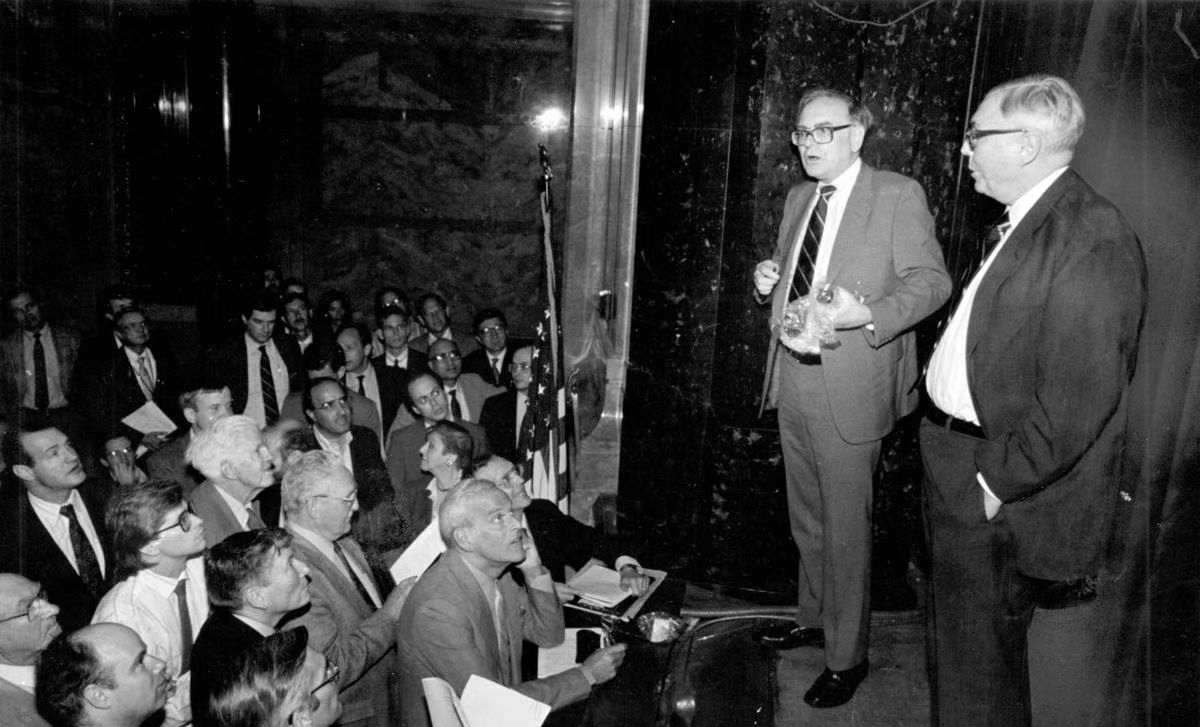

图为1989年4月,沃伦·巴菲特和查理·芒格在伯克希尔年会后接受股东提问。