摘要:

由于高利率将保持的更长时间,使得目前几乎所有期限的美债收益率都在4%以上,且在可预见的2024年,这一数字接下来还将进一步飙升,这直接导致美联储主席鲍威尔在上周的利率会议后开始出手紧急救助美债,释放出今年仍会降息的信号。

5月7日,纽约联储总裁威廉姆斯表示,美联储将在某个未确定的时间点降低利率目标。威廉姆斯称,“最终我们会降息”,但目前货币政策处于非常好的位置,紧接着,里奇蒙联储总裁巴尔金表示,加息的全面影响尚未完全显现,他预计高利率将进一步减缓经济增长,并将通胀率降至2%的目标。

美联储主席鲍威尔在上周三表示,美联储在实现2%的通胀目标方面缺乏进一步进展,但仅仅两天后,美国4月就业增长放缓幅度超预期,且薪资同比涨幅近三年来首次低于4.0%的数据就给美联储决策者带来了相当大的信心提振,增加了美联储今年降息的可能性,目前市场押注2024年将降息两次,2025年将再降息3次,增强了华尔街对美联储将在9月和12月降息的信念。

这使得美元兑大多数货币连续第四个交易日下跌,人民币持续反攻,兑美元较上一交易日夜盘收盘涨345点,收报7.2077,而在上周,人民币更是势如破竹,兑美元已经连续3日上涨,离岸人民币兑美元一度击破7.19关口,涨近200点,创出3月份以来最强水平,并进一步吸引海外资金不断进入,更是成为推动港股上升的新力量。

近一段时间,而除了日元兑换美元跌至34年以来的新低使得日本两次出手干预外,亚洲多国本币对美元汇率也在今年也出现不同程度下跌,纷纷打响货币保卫战。但值得一提的是,在本轮亚洲货币震荡时,人民币汇率却表现的格外稳健,没有出现大幅波动。

日媒在5月7日报道称,日本央行在最近一周的两次针对美元升值导致本国货币贬值的干预至少抛售了近600亿美元的美债以捍卫日元,以此来震慑美元。

不过,高盛分析师Danny Suwanapruti进一步称,此轮美联储紧缩周期尚未出现降息拐点和日本货币政策转向不确定的情况下,日本货币汇率变动可能还未见底,日本央行的干预虽然在短期内有效,但不会改变日元贬值的趋势。这表明主导日元的是美联储的货币路径,及其对美国基准利率和美元的影响。

美国财长耶伦在5月5日回应表示,她承认最近一周日元币值波动极大,“日元确实在相对较短的时间内波动了不少。我们预计这些干预措施很少见,并且会进行磋商“,对此,美国金融网站零对冲评论称,看起来美国对日本央行并不满意,日本央行的干预行动严厉而草率,让美国财政部和美联储丢脸。

这表明,届时日本央行的每一次干预都会使美国收益率大幅上涨,导致美国财政部偿债成本飙升,日本可能正在为历史性的美国违约做出贡献,最新的数据正在反馈这个趋势。

根据美国财政部在5月7日公布的数据,2023年,投资者从美国国债中获得了近9000亿美元的年利息,这是过去十年平均水平的两倍,仅在3月份,美国财政部就向国债持有人支付了约890亿美元的利息,大约每分钟付息的规模达到200万美元,与此对应的是,美国约每隔三个月就增长1万亿美元的债务,目前,美国的未偿债务已经高达34.7亿美元。

由于高利率将保持的更长时间,使得目前几乎所有期限的美债收益率都在4%以上,且在可预见的2024年,这一数字接下来还将进一步飙升,这直接导致美联储主席鲍威尔在上周的利率会议后开始出手紧急救助美债,释放出今年仍会降息的信号。

数据显示,自进入4月以来,美国国债持续遭到抛售,上周,两年期美债收益率更是创下约半年以来的新高至5.0%上方,4月份累涨超40个基点,10年期美债收益率也上涨7.45个基点,刷新去年11月以来的高点至4.69%,4月份累计上涨48.57个基点,这就意味着,整个4月份投资者都在净抛售美债,这势必将给美国财政部发行新美债和偿付债券利率造成压力。

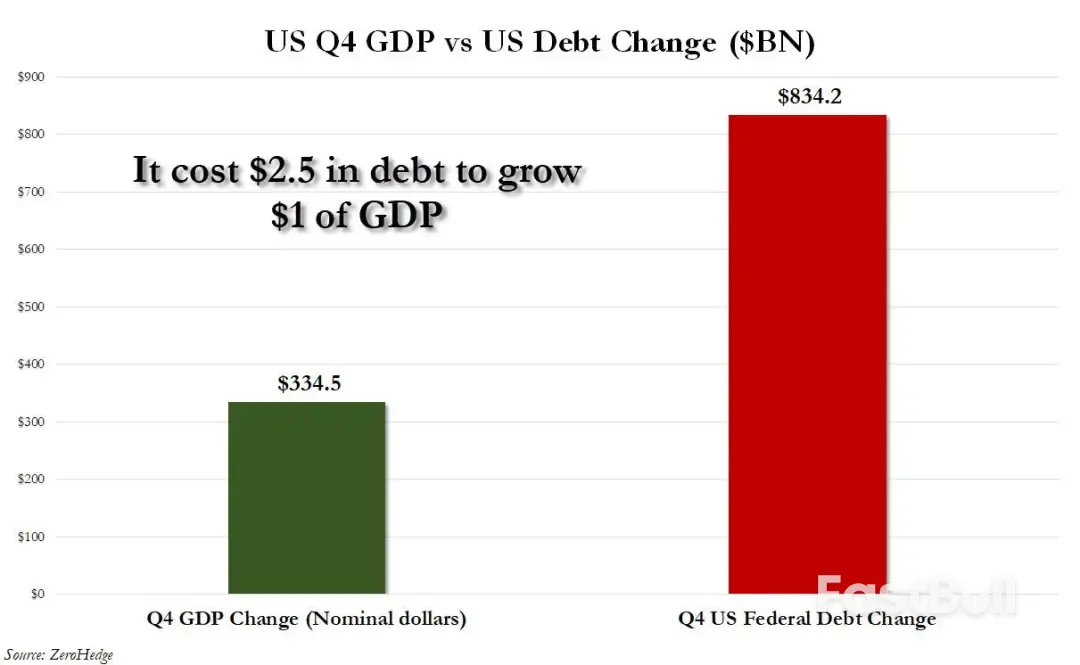

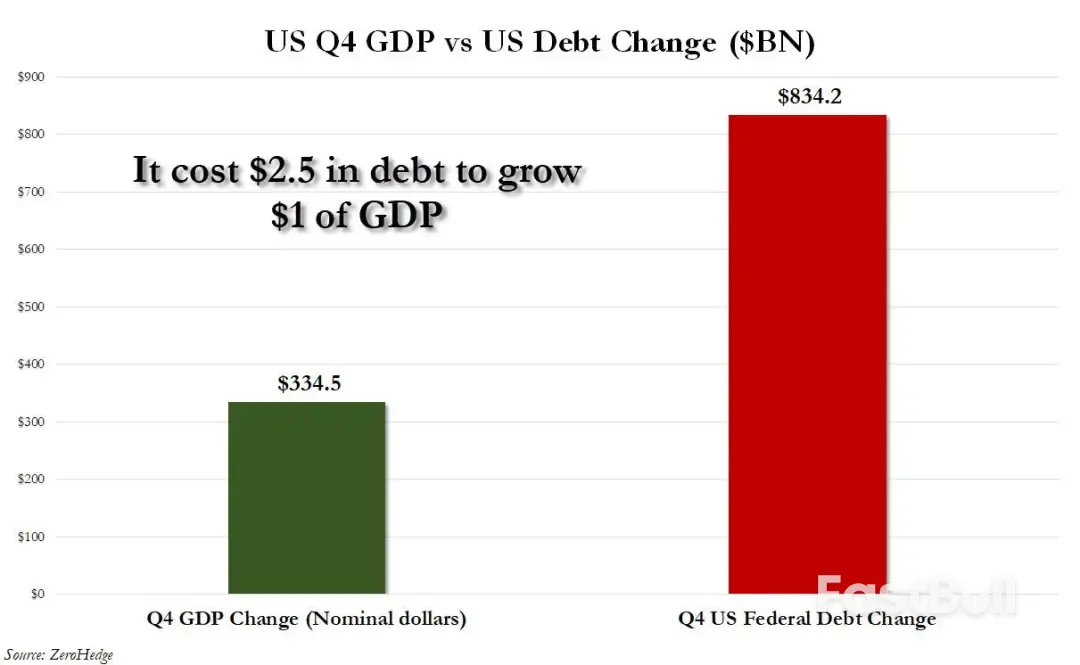

然而,美国财政部在4月30日公布的报告已经表明,在高利率将保持更久的背景下,美国财政部不但没有下调借款规模,反而大幅上调了2024财年二季度的借款预期,上调20%至2430亿美元,并预计三季度净借款将增长三倍多至8470亿,可见现在美国的付息支出压力之大。

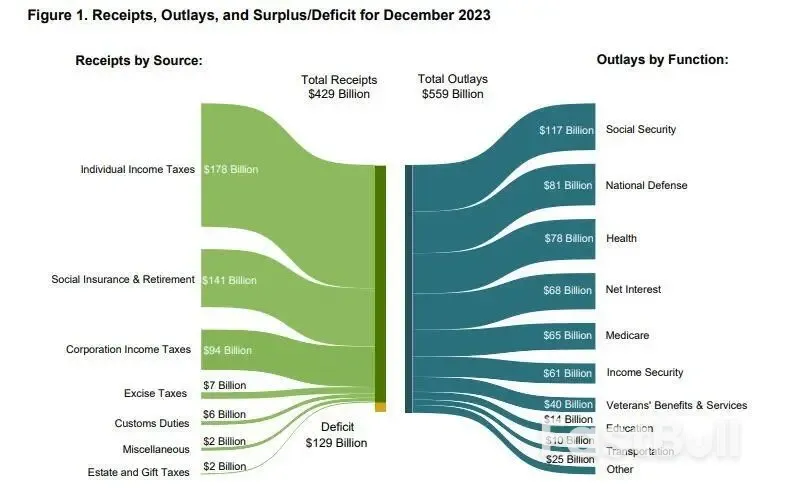

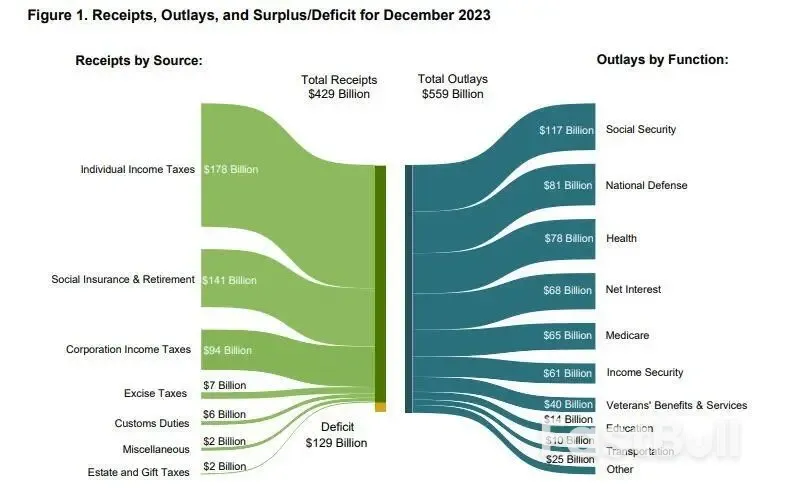

另据美国财政部在4月11日公布的最新月度报告也显示,3月份美国赤字达到2360亿美元,高出预期400亿美元,创下是有记录以来的第二高水平,分析预计,2024财年美国联邦总赤字将达到2.2万亿美元,使得美国的国家偿债成本到达史无前例的高度。

而据美银预测,美国债务利息将在2024年底达到1.6万亿美元,成为美国最大的单一支出,与此同时,美国政府的花钱的速度远追不上它挣钱的速度,高负债和2023年利率走高更使得美国财政偿债压力创下1996年以来新高。

很明显,美国经济在“高债务、高通胀、高利率及低增长”这套有毒组合下,美联储采取更晚更少降息的策略终将会反噬美国国债市场,并让债券利息支出成倍飙升削弱救助自己债务的能力,进而引爆美国金融市场,使得投资者开始质疑美国国债还能否继续充当全球资产价格市场教科书般无风险投资的核心标杆属性,而就在4月28日,美国前财长就有过表示,预计利率不太可能回到三年前的低水平,一系列据报告显示美国内部的通胀压力正在持续反弹。

事实上,目前全球央行加速抛售美债置换黄金的事实表明,被称为全球资产价格之锚的美国国债失去避险资产的功能可能只是时间问题,这也就解释了作为美国经济盟友的日本为何会出人意料的分两次对美债珍珠港发起袭击,让美国感到丢脸的背后原因了,而日本投资者对于美国国债核心资产态度的突然转变或正成全球投资者的风向标,直接削弱美国财政部维持美国这个全球最大的债务庞氏骗局的能力。

据美国财政部和路孚特公司最新公布的数据统计显示,截至2月的24个月内,全球央行共抛售了5787亿美元的美国国债,更是保持了连续第18个月净抛售美债的状态,且从2020年开始,迅速的从美债的最大买家到最大卖家的转身,这也使得目前他们的美国国债持有总量比十年前下降了15.8%,并在2023进一步将黄金储备的购买速度加快到55年以来的第二高水平,仅次于2022年,这表明,全球央行清算美债置换黄金的趋势十分明显。

高盛在5月2号发表的行业报告中指出,自2022年6月以来,全球央行的黄金购买量增加了三倍,达到每季度约1000万盎司,而这一增长背后最大的庄家就是来自中国、波兰、印度等几个新兴市场央行。

所以,仅从黄金是美元最大对手盘的这个角度来看,随着作为美债基石级别的投资者,全球央行持续抛售美债,这无疑会动摇美国债务经济的根基,同时,自从美元发行不再受制于金本位,锚定美债后,美国的货币红利也正在不断的被稀释掉,再也无法找回往日“美金”的光芒。

因为,美国人之所以能够通过印刷的一张张美元绿纸购买全世界的高性价比商品,过着纸醉金迷般生活的秘诀,正是建立在美元作为全球主要储备货币地位的基础上的。不止于此,现在作为支撑美债庞氏骗局的根基的石油美元也正在进入历史性的下降通道中。

对此,曾成功预测美国2008年金融危机的资深华尔街预言家彼得.希夫在5月7日发表的报告中进一步解释称,现在发生在全球石油市场和国际储备资产领域中的新格局来看,随着全球越来越多的国家在能源贸易中远离美元,以“石油-美元-美债”为闭环基础的美元结构已经出现问题,并将这个建立在全球最大的美国债务庞氏骗局及纸牌屋上的石油美元推到了渍散的边缘,而目前,美国正在提高债务上限就证明了这一点。

因为,“美国财政部已经承认避免国家债务违约的唯一方法是提高举债额度,以便美国联邦可以从贷款人那里获得新的借款来偿还现有的贷款人”,“这就相当于美国官方已经承认,美国正在运行世界上最大的庞氏骗局。”

事实上,诺贝尔奖获得者米尔顿·弗里德曼早在2000年就把当时的美国债务形容为地球上最大的庞氏骗局,而按被誉为富有远见的华尔街金融大鳄罗杰斯的解释就是,美国是全球最大的债务国,印钞和债务无处不在,美国的债务经济终将会付出代价“。

因此,现在随着越来越多的石油交易国家正在敲响石油美元丧钟的环境下,美元的主要储备货币和美国国债的核心资产的角色被重置的进程料将会以不可阻挡的趋势开展,特别是全球石油市场对美元需求将会下降的预期下,更会加快美国这个全球最大的庞氏骗局开始溃散的进程。