摘要:

从近期数据可以看出,中国M1与M2增速背离走阔的主要原因并非“资金空转”,因为当前中国非银存款占比并没有发生明显变化。

2023年以来,中国M1与M2的增速出现明显背离,有观点认为,货币资金在银行间空转或在银行与大企业间空转,是导致这一现象的重要原因。“资金空转”似乎成了M1、M2增速背离的一种解释,然而对于“资金空转”,市场并没有给出精确定义。通过拆解M1和M2的构成、考察每一个细分项的变化,可为M1和M2剪刀差走阔提供基本的解释。

一、中国货币供应分层现状与成因

1994年10月28日,中国央行印发《中国人民银行货币供应量统计和公布暂行办法》,首次规定中国四个基本货币层次,即按流动性强弱分为:

M0:流通中现金(货币供应量统计的机构范围之外的现金发行);

M1:M0+企业存款(企业存款扣除单位定期存款和自筹基建存款)+机关团体部队存款+农村存款+信用卡类存款(个人持有);

M2:M1+城乡居民储蓄存款+企业存款中具有定期性质的存款(单位定期存款和自筹基建存款)+外币存款+信托类存款;

M3:M2+金融债券+商业票据+大额可转让定期存单等。

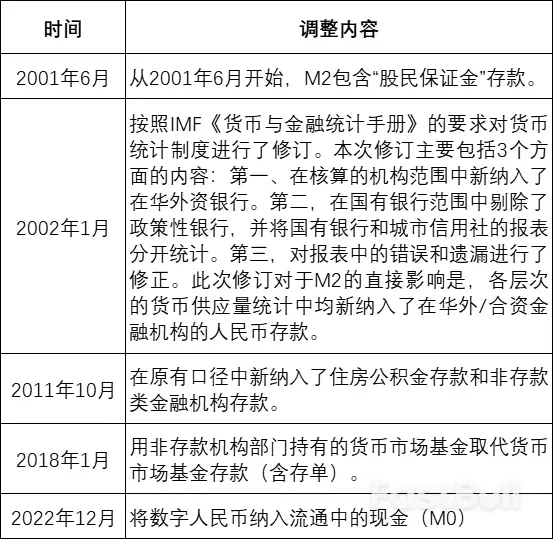

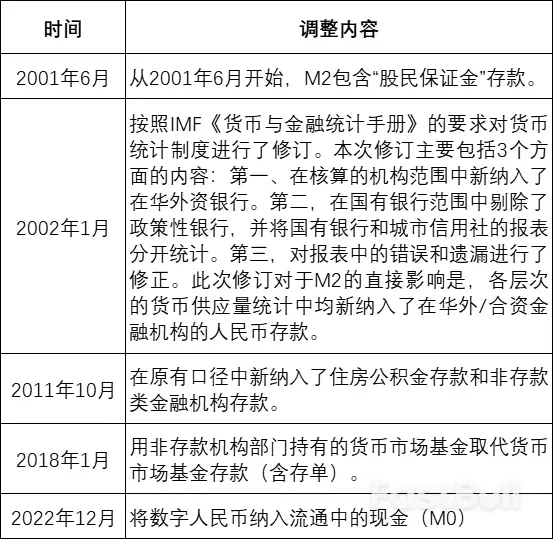

《暂行办法》并规定了M1为狭义货币,M2为广义货币,M2-M1为准货币。为适应经济金融发展形势,中国央行先后五次调整了货币供应量的核算口径,其中一次涉及到了对M0核算口径的调整。

表1:中国M2核算口径的五次调整

从国际对比看,美国、日本以及IMF的M1中均包含个人活期存款,但中国将个人活期存款放到M2中,而将企业活期存款放到M1中。个人活期存款和企业活期存款的流动性在理论上差别不大,但中国将其分到不同的货币层次中,尤其将个人活期存款统计到M2当中,这是中国与世界主要国家和组织在货币分层上的主要差别。

造成上述差异的主要原因在于,客观上看,发达国家M1中往往包含了第三方支付存款(支票、汇票以及信用卡等),而当时中国的第三方支付刚起步(1986年开始试点个人支票),且电子支付技术尚不发达,这导致理论界普遍认为个人活期存款同定期存款一样,并不具备流通手段职能。主观上看,中国居民的储蓄倾向一直较高,存款的目的往往是为了投资和储蓄,并不是为了消费。综上,将个人活期存款统计为准货币符合货币流动性定义标准。目前,中国仍沿用这一习惯,M1中仅包含个人信用卡存款,其他个人储蓄存款仍计入M2中。

二、近期M1与M2的剪刀差走阔

2023年以来,中国M2增速较为稳定,但M1增速从2023年年初的6.7%降至2024年一季度末的1.1%,M1与M2增速背离程度逐渐加深。

近年来中国M2同比增速保持在10%左右,整体较为稳定,也体现了中国货币政策的稳健性。M1与M2增速剪刀差走阔的直接原因是M1同比增速明显下滑。

根据官方定义,M1=M0+企业活期存款+机关团体部队存款+农村存款+信用卡类存款(个人持有)。下面本文详细拆解M1几个细分项的增减趋势,找到具体拖累项。

从占比看,中国货币供应中的现金(M0)变化并不大,且在移动支付愈加便捷的当下其占M1的比重仍较低,常年徘徊在15%左右,2024年3月末的占比为17.09%。

但另外两项的变动较大,企业活期存款占M1的比重从2011年的48.67%降至2023年12月末的36.26%,而机关团体存款及其他存款占M1的比重则从2011年的34.49%提升至2023年12月末的51.51%。可见,M1同比增速下滑主要受企业活期存款下降拖累。

M1增速走低的同时也拖累了M2增速,但M2同比增速整体保持稳定,这说明部分M1已转化为M2,货币的流动性减弱。从2015年以来的M2细分项增减变化情况来看,较为明显的是M1占比在走低(受企业活期存款拖累),但个人储蓄存款的规模持续走高,从2015年占比为41.29%,上升至2024年3月末的48.05%。非银存款一项占M2的比重较为稳定,2023年1月-2024年3月区间均值为8.9%。因此,M2增速保持稳定的重要原因在于个人储蓄存款在增加。

三、M1与M2剪刀差走阔的成因分析及其经济含义

“资金空转”一词在2015—2016年开始频繁出现,这期间银行体系内资金在金融体系内自我流转,导致金融业“虚火上升”,脱实向虚问题严重。为此,2017年3月28日,原银保监会发布《关于开展银行业“监管套利、空转套利、关联套利”专项治理的通知》(银监办发【2017】46号,下称46号文),首次对“空转”一词的概念进行了明确。46号文将资金空转行为分为四类,即信贷“空转”、票据“空转”、理财“空转”以及同业“空转”。

资金空转在具体路径上可以分为两种,一种是纯粹的套利行为,即资金完全在金融体系内流转,结果是造成同业资产的扩张和价格上涨;另一种是为了逃避监管或者完成考核任务等,金融机构通过“多层嵌套”等方式,拉长了融资链,提高了融资成本,但资金最终流向了实体经济。相比较而言,前一种路径下的资金空转问题更为严重。

从近年来中国资金空转的主要模式可以发现,企业拿到便宜资金后,间接用于购买资管产品,企业的这笔活期存款(M1)就变成了资管产品在银行的存款,即非银存款(M2),因此,资金空转一般会体现为非银存款大增。比如2015—2016年间,中国资金空转现象较为严重,2015年7月中国非银存款占M2的比重达到峰值(10.82%)。

但从近期数据可以看出,中国M1与M2增速背离走阔的主要原因并非“资金空转”,因为当前中国非银存款占比并没有发生明显变化。从当下国内外宏观经济形势看,美联储通胀数据超预期,降息迟迟未到,全球需求不足;而国内房地产行业下行、地方政府债务风险以及中小金融机构风险有所暴露,这些因素共同导致了国内经济预期不稳,消费、投资以及出口均偏弱。为规避未来的不确定性,家庭部门更倾向于将现金留在手中,这导致了资金大量沉淀在了家庭部门,表现为个人储蓄存款占M2的比重持续走高。另外,结合费雪方程式MV=PQ,用PQ/M来粗略推算货币流通速度V,可以看出中国2023年以来货币流通速度进一步走低,佐证了资金整体活性不佳,并没有“转起来”。

除上述主要原因外,中国企业存款的定期化趋势也是导致M1和M2增速背离的一个重要原因。企业活期存款占企业整体存款的比重自2017年12月达到峰值(43.86%)后便开始一路走低,截至2023年12月末,企业定期存款占企业整体存款的比重达到67.7%。这一变化同样源于微观企业对经济增长缺乏信心,没有扩大生产的意愿,而是将现金用于追求无风险收益(存为定期存款)。

从上述分析可以看出M1与M2剪刀差走阔的经济含义:M1与M2剪刀差走阔主要反映了经济主体对未来预期的悲观。随着经济形势不确定性的增加,居民更倾向于将资金储蓄起来,而不是用于消费或投资。这可能导致资金的闲置,影响到经济的活力,进而影响到货币供应的流通速度;而企业也同样缺乏扩大生产的意愿,更多的资金被用来追求无风险收益。

四、结论与未来展望

总结来看,近期M1和M2剪刀差走阔的原因,一方面是由于家庭部门消费、投资均偏弱,导致资金大量沉淀,个人储蓄存款占M2的比重不断走高;另一方面是由于企业存款的定期化现象明显。本质上看,造成上述现象的根源在于微观主体对中国经济复苏缺乏信心,要么把现金留在手中,要么让现金流向无风险的定期存款,从而导致货币活性降低,进而表现为宏观数据上的M1与M2剪刀差不断走阔。

针对上述情况,现阶段,中国应将存款利率维持在合理水平,适度降低定期存款利率,这样做既可以促使企业减少定期存款,将资金进行摆布,也可以为未来降低贷款利率、引导银行让利提供空间。最重要的是,要提振微观主体对经济发展的信心,改善发展预期。

具体来看,财政政策与货币政策要协同发力,使用财政政策可以降低企业经营成本、提高投资乘数效应、促进居民消费;使用货币政策可以缓解企业融资困境、降低企业债务负担。一方面要尽快提振居民预期,在短期,可以继续通过发放消费券的方式来刺激消费,并积极探索现金补贴与消费券发放相结合的多元化补贴方式。从长期看,要建立长效机制,做好分配制度和户籍制度改革,改善消费市场环境,提升居民购房信心,综合采取降低贷款首付比例以及贷款利率,改革预售制、加快推进“三大工程”等措施,促进居民大宗消费。另一方面要改善企业发展预期,保持政策稳定性。民营经济的高质量发展对于中国激发市场活力、增加投资、创造就业、鼓励创新及增强市场信心均具有重要意义。要积极培育包括出口“新三样”在内的新的经济增长点,给予民营企业平等的市场地位和金融支持。整体上看,在政策不断加码、经济预期不断改善的背景下,中国M1与M2增速背离程度在未来将逐渐缩小。