本文来自微信公众号“预言家游报”(ID:yuyanjiayoubao),作者:雪夜枫鳞,36氪经授权发布。

投资可能是这个世界上最具风险的事情。你会在投资过程中遇到大量的随机事件,这种所谓的“随机性”构成了投资风险的一部分。

游戏领域里也有一种游戏类型,依靠大量随机事件让玩家沉浸其中,那就是Roguelike游戏。现在,有这样一家游戏公司,要靠着随机性极强的Roguelike游戏实现在变幻莫测的投资市场中上市的目标。

6月25日,青瓷游戏在港交所递交IPO招股书,正式开启上市流程。今年4月,青瓷游戏曾进行一轮3.03亿元的战略融资,吸引了腾讯投资、阿里巴巴和哔哩哔哩等多家知名公司入股。

这份股东名单不可谓不豪华。然而对于青瓷游戏而言,最为重要的一个股东仍然是厦门的吉比特。青瓷游戏在成立的第三年就获得了吉比特巨额投资,目前其占股已经达到了23.1%。

透过招股书,我们可以清晰地看到青瓷游戏近年来发展的两大主要特征:主打三十岁以下年轻群体和专注放置类游戏及Roguelike游戏等细分赛道。《提灯地下城》和《最强蜗牛》让人们看到了青瓷游戏的市场潜力。

过去一年,青瓷游戏改变了运营模式,从吉比特代理发行转变为自研自发。许多人认为吉比特没有发行《最强蜗牛》是一个极大的损失,尤其是这款游戏获得了超过16亿元的流水。然而预言家游报发现,经过不断地市场运作之后,青瓷游戏Pre-IPO的估值已经飙升至30亿元,而吉比特作为公司第二大股东,投资回报率高达763%,并非一款游戏可以相提并论。

毫无疑问,Roguelike游戏是青瓷游戏向资本市场讲述的一个新故事。作为这条细分赛道上的头部公司,无论是产品表现,还是收入模型,青瓷游戏对资本市场都有着极大的吸引力。Roguelike细分赛道的兴起,也意味着整个行业开始把目光放回到游戏性本身。

青瓷游戏2020年全面爆发,自研自发促进市值激增

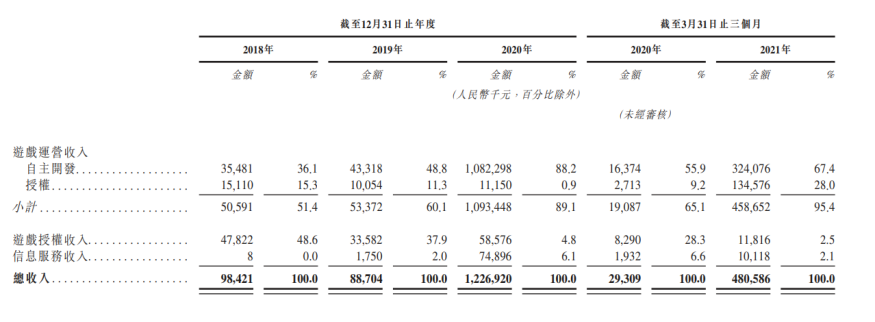

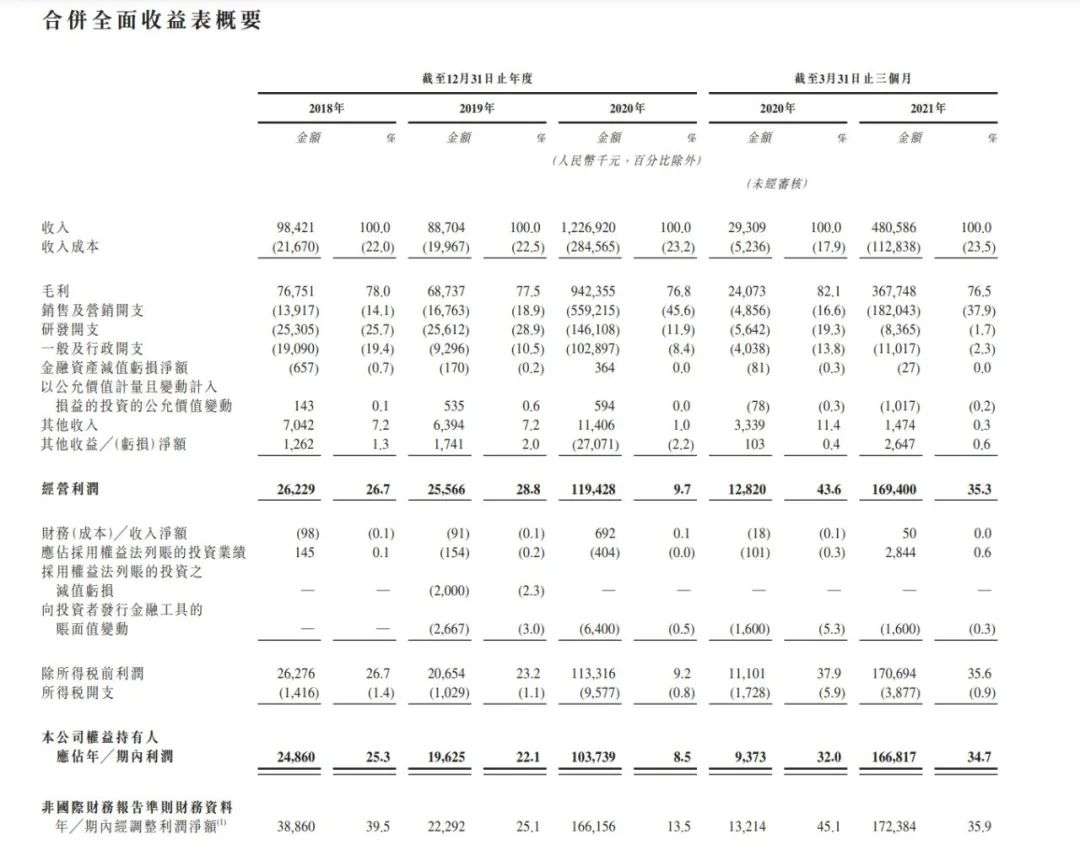

与其他综合性游戏厂商一致,青瓷游戏依靠自主研发和代理发行两条腿走路,并最终实现了2020年公司收入业绩的全面爆发。

从2018年到2020年,青瓷游戏的总收入波动明显,分别为9800万元、8870万元和12.26亿元。2021年Q1总收入为4.8亿元,同比增长了63.8%。青瓷游戏的累计注册玩家数量更是从2745万人增长至6575万人。毫无疑问,2020年是青瓷游戏登堂入室的一年。

根据弗若斯特沙利文报告显示,按照休闲游戏及放置类游戏流水统计,青瓷游戏于2020年在中国所有移动游戏公司中分別排名第三及第二;按照自主研发的Roguelike RPG的流水计算,青瓷游戏排名第二。

招股书中提到,青瓷游戏的收入来源主要有三部分:游戏运营、游戏授权和信息服务。其中,自主研发游戏的运营收入已经成为青瓷游戏的主要收入来源,2020年这项收入已占其总收入的88.2%。目前还在运营的游戏中,《最强蜗牛》、《不思议迷宫》和《无尽大冒险》都属于青瓷游戏自研范畴。

从净利润来看,2021年一季度的青瓷游戏整体乐观。招股书显示,从2018-2020年,青瓷游戏经调整净利润分别为3886万元、2229.2万元、1.66亿元。而仅今年第一季度,青瓷游戏经调整净利润就有1.72亿元,足见增长势头之迅猛。

青瓷游戏的现金流也和收入增长的态势大体一致。从2018年到2021年3月31日,青瓷游戏流动资产净值分别为6122万元、1.55亿元、2.03亿元以及3.28亿元。不过,青瓷游戏仅在2019年进行仅8025万元的投资,其余时间并没有进行更多的投资活动。

另外一组比较有意思的数据就是研发费用和销售及营销费用。从2018年开始,青瓷游戏的两项支出都是逐年上升的。2018年到2020年,研发费用分别为2530.5万元、2561.2万元和1.46亿元;销售及营销费用分别为1391.7万元、1676.3万元和5.59亿元。

虽然两项支出都呈上升趋势,但在整体支出中占比却完全不同。青瓷游戏的研发开支占比从2018年的25.7%降至2020年的11.9%,而销售及营销开支则从2018年的14.1%激增至2020年的45.6%。可见,青瓷游戏在营销费用上的投入倾斜直接带动其业绩增长。

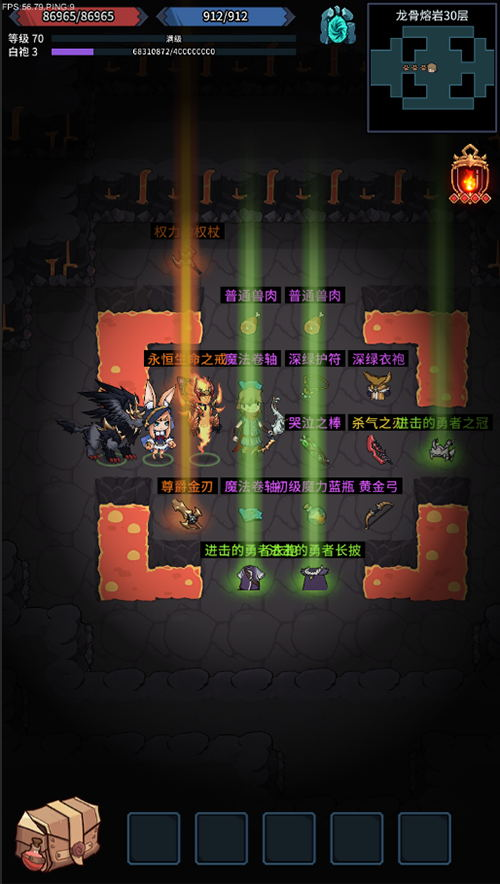

营销费用上的投入,背后还是凸显了青瓷游戏专注Roguelike细分赛道。这种情况在《提灯与地下城》的买量营销上体现地较为明显。

根据Dataeye数据显示,与一般游戏的买量素材不同,《提灯与地下城》买量的素材集中凸显产品本身的特质,尤其是向玩家传递Roguelike元素以及“地下城刷刷刷”、宠物养成等要素。这种买量策略能够更精准地击中主力消费人群。

易观互娱行业中心资深分析师廖旭华认为,青瓷游戏在2020年进行了业务模式上的转变。2019年之前,青瓷游戏制作的产品都是雷霆工作室进行代发,而2020年推出的新游都是自研自发。这种业务模式上的转变,直接带来了2020年的高速增长。

不过,吉比特支持青瓷游戏自主运营,并没有给他们带来收入上的损失,反而让他们在资本市场里赚得盆满钵满。

目前,吉比特仍然负责了《最强蜗牛》港澳台地区的运营,占到了2020年总流水中的9.6%,剩下的90.4%都来自大陆市场,这部分的流水则被做到了青瓷游戏的业绩中。

吉比特去年发布半年报时曾经谈到,由于青瓷数码在新游前期营销推广投入较大导致亏损,因此在财务上给吉比特带来超过4000万元的投资损失。也就是说,虽然《最强蜗牛》并没有交给吉比特进行发行,但他们还是参与了《最强蜗牛》在国内的买量推广。

吉比特并没有获得《最强蜗牛》将近10亿元的流水收入,还搭进去了巨额的营销费用,但是让青瓷游戏独立发行不得不说是吉比特在资本市场上的一步好棋。

2013年和2019年,吉比特两次注资青瓷游戏。这两次注资吉比特仅仅花费了9000万元,就换回了青瓷游戏近28.91%的股票。当时,青瓷游戏的市值已经接近9亿元,吉比特手中持有的股票价值2.6亿元。

现在,青瓷游戏临近上市,股东里又加入了腾讯、阿里和B站这样的大厂,青瓷游戏Pre-IPO的估值已经高达30亿元。因此,吉比特目前持股比例虽然已经减少至23.1%,但这些股票的价值已经飙升至6.9亿。加上已经套现的3.03亿元股票,吉比特先后向青瓷游戏注资1.3亿元后获得了9.93亿的回报,投资回报率高达763%。这已经远远超出了他们在《最强蜗牛》身上的投入。

另外,很多人都在担心青瓷游戏的游戏阵容储备问题。根据招股书来看,《最强蜗牛》首月流水高达4亿元,2020年全年流水甚至达到了11.6亿,占到了青瓷游戏收入的95%。《提灯与地下城》首月流水也达到了1.85亿元。

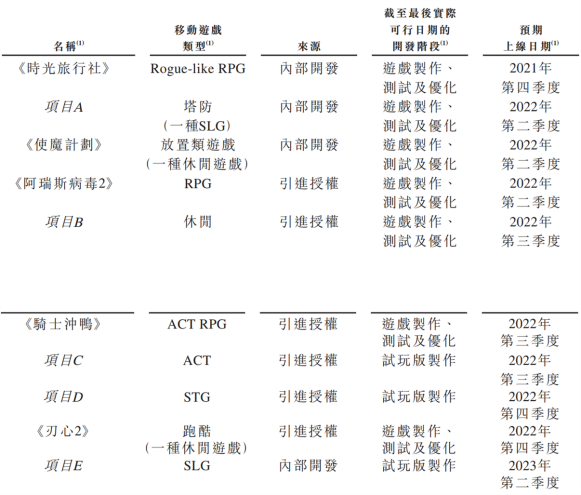

如果《最强蜗牛》和《提灯地下城》后劲不足,是否会出现收入大幅滑坡的现象。针对这一点,青瓷游戏也在招股书中对外公布了未来的发行计划。

今年年内,青瓷游戏还会发布一款名为《时光旅行社》的Roguelike游戏。2022年,青瓷游戏筹划上线8款不同类型的游戏,2款自研,6款发行。针对SLG市场的布局是青瓷游戏2022年的一大看点,这些游戏也会根据自身定位在全球不同地区上线。

从各个层面上来看,2020年数倍于2018和2019的业绩让青瓷游戏有了IPO上市的底气,今年第一季度伴随着《提灯与地下城》上线,青瓷游戏仍然行进在一个上升通道中。

Roguelike市场蓬勃发展,行业关注点回归游戏性

结合招股书不难发现,Roguelike游戏成为了青瓷游戏IPO上市过程中的着力营销点。一方面,青瓷游戏在发展壮大的过程中,Roguelike游戏起到了决定性作用;另一方面,整个游戏行业对于游戏性的重视,让Roguelike游戏成为了顺应市场潮流的绝佳游戏类型。

根据青瓷游戏招股书中给出的资料,Roguelike游戏的市场规模由2016年的人民币2.8亿元增至2020年的人民币11亿元,复合年增长率为39.2%。

弗若斯特沙利文的行业报告还指出,预期将有更多游戏开发商受启发并跟随进入Roguelike市场。市场规模预期于2025年将进一步增至40亿元,2020年至2025年的复合年增长率为30.2%。

一位专注于Roguelike游戏的制作人巍岭告诉预言家游报,几年前Roguelike游戏这种类型在国内并不火爆,大多数游戏集中在PC或者家用机上,即便有《以撒的结合》这样的精品,也没有被更主流的用户群体所接受,仍然停留在小圈子之中。彼时,许多独立游戏厂商善于制作Roguelike游戏,但手游厂商并没有意识到这种游戏类型的潜力。

到了这两年,独立游戏与手游之间的界限越来越模糊,两者之间的交流也越来越频繁。许多游戏制作人发现,即便是手游用户,同样不排斥Roguelike游戏。此时,Roguelike游戏的高随机度可以给玩家创造紧张刺激、意想不到及无比兴奋的游戏体验。

玩家对于创新玩法、新奇体验以及恶搞元素的追求愈发明显,而30岁以下的年轻人群体正是其中的主力军。他们需要消磨碎片时间,同时对于游戏性有着自己的要求,Roguelike游戏恰好满足了他们的这些需求。

目前,一些大厂已经加入到竞争中来。腾讯NExT Studios去年就曾经上线过一款名为《不思议的皇冠》的Roguelike游戏。这款游戏当日直接登上Steam平台全球热销榜第九名。B站今年年初时也曾经代理发行了《重生细胞》,当日下载量超过400万。

另外也需要看到一点,纯粹的Roguelike游戏并非主流用户的心头好。这些玩家仍旧拥有高度的社交需求,因此类型上的杂糅也是更多游戏厂商正在尝试的。

比如去年《穿越火线手游版》的“东方谜城版本”,制作希望给玩家带来不一样的体验,就在PvE模式中添加了Roguelike玩法,每一个小关卡游玩时间并不长,但随机出现的敌人和能力BUFF的叠加给玩家带来了刺激和爽快的体验。东方谜城版本上线后随即获得了玩家的广泛好评。

为了抵御其他厂商的竞争,青瓷游戏在今年下半年布局了另外一款Roguelike游戏《时光旅行社》。与《提灯地下城》这种较为传统的Roguelike游戏不同,《时光旅行社》同样是在做类型上的杂糅。《时光旅行社》的主游戏类型是策略类,但Roguelike要素的加入让游戏中后期策略的丰富性大幅度提升。

Roguelike游戏的强势崛起,意味着传统的社交+网游的打法并非成功的唯一路径。依赖玩法与着重单机的体验,标志着行业已经开始注意到用户世代的更替所带来的口味变化,而这正是青瓷游戏向资本市场所描述的未来图景。

资本提前站台,赋能游戏业务还是要靠老朋友

多款市场上的“黑马”作品让行业巨头们纷纷注意到了青瓷游戏这家公司。从最终的融资结果来看,青瓷游戏成功地讲述了一个Roguelike游戏的资本故事。然而,腾讯、阿里和B站的注资更多是出于资本上的考量,真正想要获得业务上的赋能,还是需要老朋友吉比特的帮助。

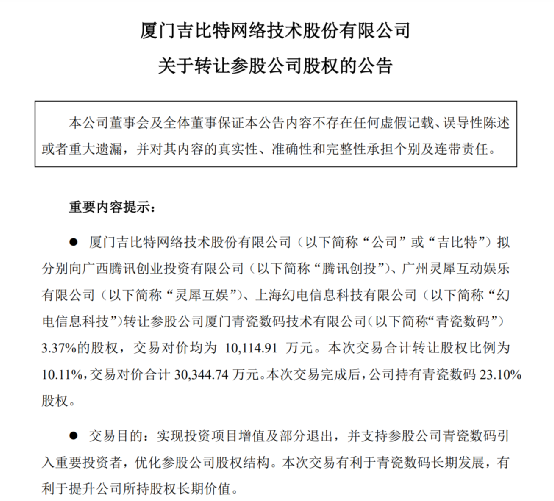

今年4月23日,吉比特公司对外发布公告,他们已经分别向广西腾讯创业有限公司(腾讯)、广州灵犀互动娱乐有限公司(阿里)、上海幻电信息科技有限公司(B站)转让参股公司青瓷数码3.37%的股权,合计转让10.11%的股权,代价分别为1.01亿元人民币。

吉比特在股权转让公告中表示,他们支持参股公司青瓷数码引入重要投资者,优化参股公司股权结构。本次交易有利于青瓷数码长期发展,有利于提升公司所持股权长期价值。

到了5月份,腾讯、阿里和B站三家公司又再次斥资1.01亿元认购了青瓷游戏增发的新股。而根据最终招股书中的持股比例,腾讯、阿里和B站三家公司分别持有青瓷游戏4.99%的股份。

临近IPO申请前的两次股权认购不难看出,行业巨头对于青瓷游戏未来的发展前景是异常看好的。无论是公司对于Roguelike游戏细分赛道的布局,还是整个青瓷团队对于公司发展的把控,都令三家大厂感到满意。

不过,这三家大厂对于青瓷的投资仍然停留在资本层面,对于公司的业务发展很难实施助推作用。这个时候,青瓷游戏第二大股东吉比特对于业务的赋能再一次被摆上了台面。

恰好在青瓷游戏递交招股书之前,吉比特成为了整个游戏投资领域的焦点。凭借《摩尔庄园》的火热上线,其股票涨势一路大好。

根据今年3月发布的年报显示,吉比特2020年营收达到了27.24亿元,同比增长 26.35%,营业成本为3.83亿元,同比增长86.99%。实现归属于上市公司股东的净利润10.46亿元元,同比增长29.32%。不仅如此,2020年也是吉比特近四年来净利润增速最高的一年,达到了29%。

与青瓷游戏类似,吉比特近年来同样深耕Roguelike游戏细分赛道。从绝对数量上来看,吉比特手中持有大量的广受玩家好评的Roguelike手游,《异化之地》、《贪婪洞窟》以及《失落城堡》都是这一游戏类型的代表作。

另外,吉比特旗下的游戏运营平台雷霆游戏早已聚集了大量的Roguelike玩家,即便青瓷游戏已经走上了自研自发的模式,他们也还是需要获取这部分用户。而作为青瓷游戏的第二大股东,吉比特自然是希望其业绩能够不断创造新高。吉比特有钱有平台有用户,青瓷游戏有产品,两者之间存在着良好的互相造血输血性。

互联网公司的站台向市场展现了他们对于青瓷游戏的信心,而吉比特与青瓷游戏的强关联性又能够实现互相补足,形成良好的双向资本赋能作用。所以综合长期来看,青瓷游戏的资本结构也是较为健康的。

青瓷游戏启动IPO上市计划,宣告了他们Roguelike游戏这条细分赛道上迈出了坚实的一步。站在青瓷游戏背后的吉比特,则进一步凸显了他们在资本市场的高水平操作。毕竟,吉比特失去的只是一个《最强蜗牛》,换回来的是一家市值30亿的上市公司。