根据长桥海豚君在SEA(冬海集团)的上篇研究报告《东南亚仍是 SEA 的 “龙兴之地”》,我们认为东南亚市场由于:①更年轻的人口结构和经济增长潜力(2020-25 GDP复合增速达7.65%),②21年平均达80%以上的互联网普及率,但仅12%左右的线上零售渗透率,将继续驱动当地电商行业的快速发展。

而Shopee(SEA旗下电商品牌)凭借其:性价比定位+免运费&低佣金+专注服饰等长尾商品+强大的多国家本地化运营能力,短短6年内便成为东南亚这一片分散、人均收入仍偏低但发展迅速市场中的无冕之王。

在东南亚站稳脚跟后,Shopee便开始其出海之旅,19年底进入巴西试点后,21年间则分别开拓了南美的墨西哥、哥伦比亚和智利,印度和欧洲的波兰、法国、西班牙。海豚君认为,Shopee在新近市场中大概率仍会采用性价比+本地化的策略,先抢夺占主体的“下沉”消费人群,再尝试品类和用户群体的扩张(与拼多多的策略实在相似)。虽然现在判断Shopee在这些新市场中的前景尚为时过早,但从大逻辑来看,收入水平相对较低且电商市场尚不成熟的市场,应当与虾皮的策略更为契合。

在简要温习了Shopee的商业逻辑后,对于股价波动巨大(两年内从30多美元暴涨到300多,又在3个月间暴跌到150多),营收弹性较大,盈利前景也尚难以看清的SEA应当如何估值?由于SEA囊括了游戏+电商+金融等多种业务,因此海豚君整体上将采用SOTP(即分部估值后汇总)的方式,并对弹性最大的电商业务进行分情景估值,以给出一个参考的估值区间。

(1)游戏:目前Sea游戏业务的主要收入来源于其唯一的一款自研手游,并且官方未披露可能的Pipeline计划。考虑到游戏研发不顺是经常发生的事件,因此在对游戏业务的估值中,海豚君倾向于对更具确定性的短期发展情况,即旗下仅有《Free Fire》这一拳头产品的假设下,对业绩预测后再结合相对估值法给出价值判断。

(2)电商:海豚君认为,当市场判断一家高速增长但尚未盈利电商平台的估值时:若市场情绪较高,估值一般都锚定在公司GMV或收入的增长,市场不会太过关注盈利前景;但当市场情绪不高,或者业务高速增长难以为继时,市场的估值锚就会转移盈利上。

因此下文中,海豚君将先判断Shopee的GMV规模,并基于EV/GMV乘数判断其偏乐观情况下的估值。并尝试拨开迷雾,预测Shopee未来的盈利能力,并基于EV/EBITDA判断其保守情况下的估值。

Garena游戏业务

我们都知道,Sea发家于旗下游戏业务——Garena(竞舞娱乐),在2018年之前主要通过在在东南亚、港澳台等地区代理发行国内游戏公司的产品而获得收入,其中以腾讯旗下游戏为主。

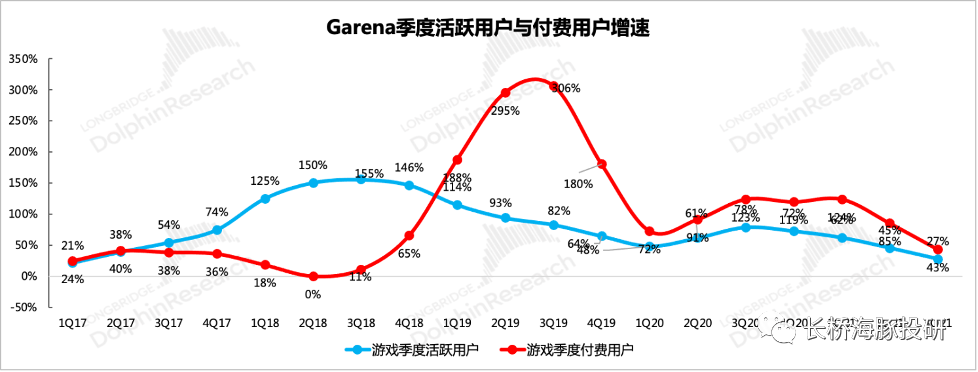

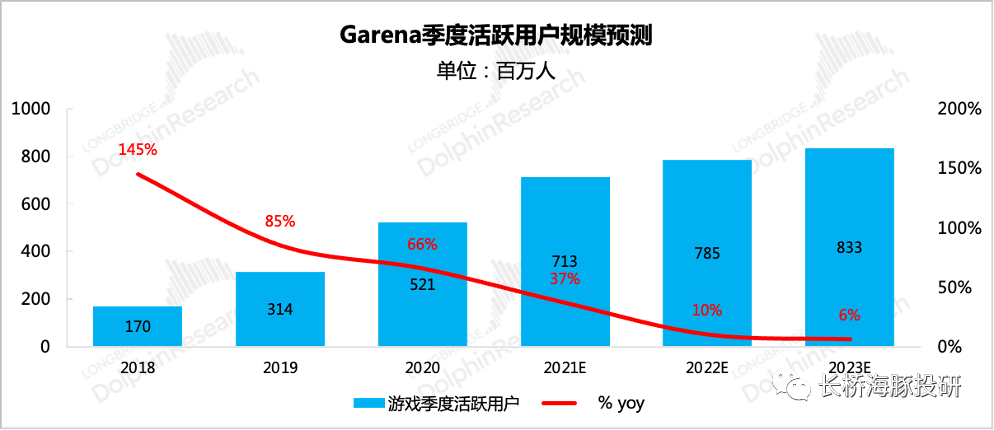

但随着2017年底,Garena自研低门槛“吃鸡”游戏《Free Fire》的推出,首先立马带来的是Garena平台活跃用户的迅速增加。但与此同时,2018年单用户付费金额的提升却没有同步跟上,这是《Free Fire》这款游戏的竞技属性所致。

竞技类属性核心在于“对抗绝对公平”的特征,不花钱也可以拥有完整的游戏体验,因此上线早期这批《Free Fire》玩家大批量涌入的时候,会拉低Garena整个平台的平均单用户付费水平,但会随着玩家投入的时间越久、精力越多,付费意愿会慢慢爬上 来。

来源:Sea财报、长桥海豚投研

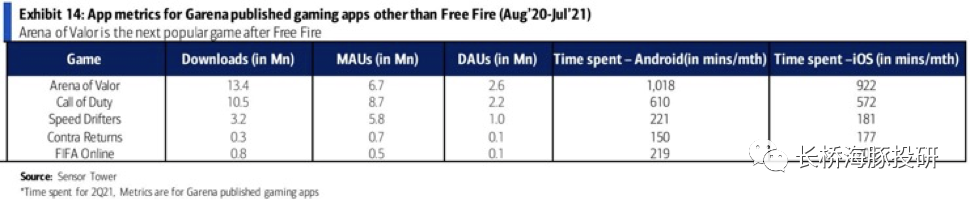

从Sensor Tower数据来看,《Free Fire》流水对Garena整体流水的贡献逐渐提升,近两年来基本在80%以上。而从最近一年公司的官方披露来看,暂时没有待上线的Pipeline。

来源:Sensor Tower、BofA

而《Free Fire》当前的用户体量以及发展前景,势必需要Garena投入更多的人。目前公司游戏业务整体员工规模在750人左右,虽然在加紧招人中,但我们有理由相信,在未来短中期(1-3年),预计《Free Fire》对Sea游戏收入贡献仍然高居大头。

因此从这个角度来讲,对《Free Fire》稳定收入估算将是影响Sea游戏业务短期未来收入预测的主要部分。而Sea游戏的长期预测,虽然不确定性较高,可以基于Garena的潜在市场的整体行业增势来做一个估算。

不过,长桥海豚君倾向于更确定性的短期预测,即假设Garena在没有新的大作推出之前,只有《Free Fire》这一款主力游戏。

基于以上逻辑,要对Sea游戏业务做一个测算和估值,收入端需要预测的核心指标有如下几个:

假设2023年(上线5-6年)《Free Fire》可以达到成熟期,用户规模呈现稳态。

游戏流水 =(当前季度活跃用户+《Free Fire》潜在季度活跃用户增量)*付费率*单用户付费金额

游戏收入 =游戏流水*(1-25%(递延收入占比))

在Garena短期没有待上线的Pipeline情况下,预测短期流水,实际上就是预测《Free Fire》的生命周期和流水规模。从一般的手游周期以及《王者荣耀》的生命周期来看,海豚君假设2023年,即《Free Fire》上线5-6年为一个相对稳态的时点。

1.1 季度活跃用户规模(《Free Fire》的用户增量

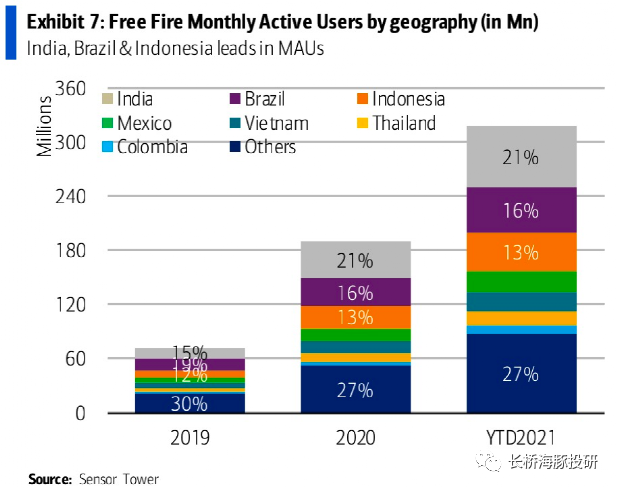

根据Sensor Tower数据显示,目前《Free Fire》全球月活超过了3亿,两年平均月活也有2.4亿,这个表现远超Garena代理的腾讯旗下游戏的表现。

而《Free Fire》的潜在用户规模显然不止于此,从去年Google Play的下载量排名来看,《Free Fire》已经多个季度蝉联全球第一,尤其是其擅长的东南亚地区,其次还有巴西、墨西哥、美国以及印度地区也是《Free Fire》炙手可热的市场。

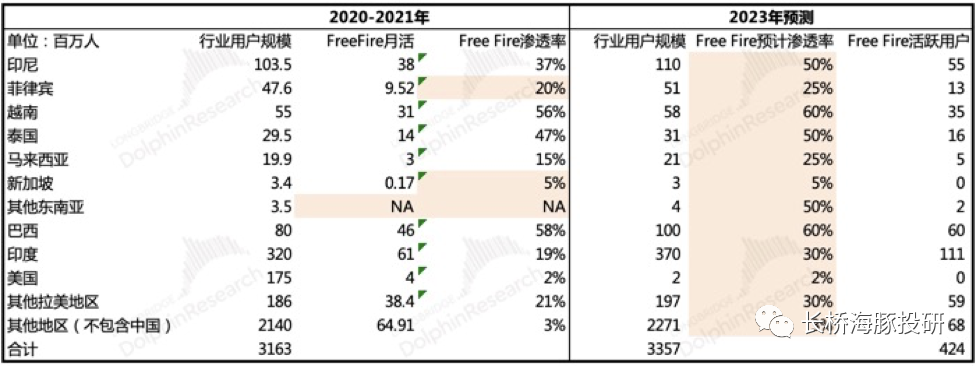

在这些地区中,《Free Fire》在手游玩家中的渗透率也很高,其中越南渗透率更是超过了50%,其热度可见一斑。

来源:Sensor Tower、Statista、长桥海豚投研

一般而言,下载量排名榜首意味着用户有继续增长的潜力,那么《Free Fire》的用户规模可以摸到多高?我们不妨来大胆假设下:

首先《Free Fire》是一款50人赛制的吃鸡大逃亡游戏,是东南亚等地区游戏玩家比较偏好的一类游戏,意味着极有可能获得比较高的渗透率。

其次《Free Fire》更像是《PUBG Mobile》的低配版,在画质精细度上存在短板,但同时也适合了一些手机硬件低配置的玩家(手机价格在100-400美元)。因此人均收入不高的一些地区,比如东南亚、拉美、南亚等地区才是《Free Fire》最主要的潜在用户来源。

因此我们假设在东南亚、拉美、南亚等地区/国家中,《Free Fire》达到30-60%的渗透率水平下,预计能够达到接近4.2亿的用户规模,而目前活跃用户在3亿,即还有1.2亿的用户增长空间(即2021年的7.1亿增长至2023年的8.3亿)

来源:Sensor Tower、Statista、公开信息、长桥海豚投研

如果将平滑一下2021-2023年的用户增速,会发现2022年、2023年用户量会出现比较明显的增速滑坡,似乎不符合一款产品平稳过渡的趋势。

来源:Sea财报、长桥海豚投研

但如果考虑到2020年、2021年的用户暴增,除了与《Free Fire》本身游戏运营、疫情封锁对线上娱乐的刺激,还与《堡垒之夜》2020年8月从第三方应用商店下架有关。在此之前,《堡垒之夜》在美区的下载量仅次于《PUBG》。《堡垒之夜》下架之后,《Free Fire》在美区的市场份额从12%提升至46%,吃尽红利。

现下《堡垒之夜》虽然与苹果、谷歌的诉讼纠纷还未有完全定论(双方均对2021年9月的判决不服,表示将继续上诉),《Free Fire》可能继续获得红利(非核心对标的用户),但如果考虑到稳态市占率,海豚君倾向于主要按照核心用户市场来估算。

在部分地区,这两年的爆火透支了不少未来的增速。比如在东南亚、拉美等地,《Free Fire》的市占率已经非常高,这可能也限制了后续增速。

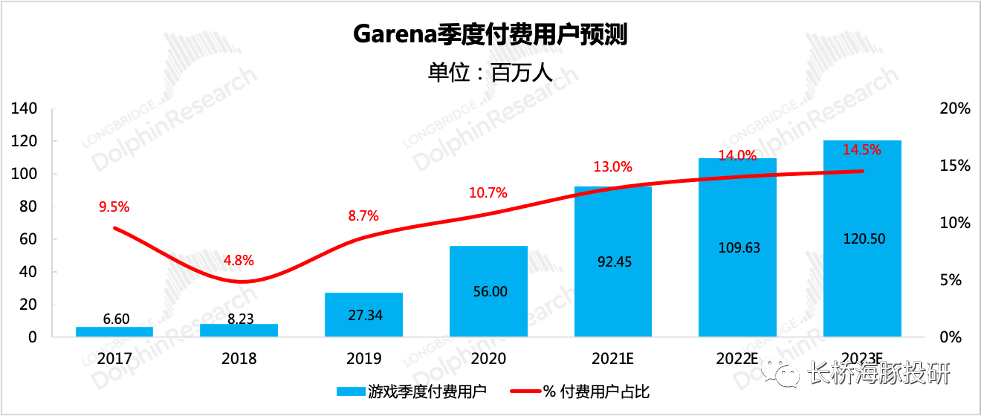

1.2 付费率水平

一般来讲,95%的游戏用户都是免费玩家,因此付费率达到10%以上就算是商业化比较成功。但走“大DAU、低ARPU”的竞技类游戏,由于生命周期较长且付费门槛不高,往往会随着玩家投入时间的增多,付费率会慢慢爬坡。

比如《王者荣耀》、《英雄联盟》的付费率在15%-20%区间,《堡垒之夜》则更是夸张,付费率高达68%,当然这与它引入的战斗通行证收费有关。

不过《Free Fire》没有设置这种通行证玩法,我们倾向于还是以15%-20%作为它的长期付费率水平。

因此海豚君假设Garena长期付费率可以看齐15%。

来源:Sea财报、长桥海豚投研

1.3 单付费用户付费金额(ARPPU)

近3年来,Garena的单付费用户付费金额一直在持续下滑,虽然游戏收入保持高两位数增长,但ARPPU的走势也是市场比较关心的指标。

来源:Sea财报、长桥海豚投研

海豚君认为,ARPPU的波动,可能还是与《Free Fire》的上线和后续爆火有关。正如前文所说,《Free Fire》的付费门槛不高,免费玩家可以完整体验游戏,并且皮肤道具价格在1-100美元区间不等,还经常有高折扣的活动期,因此会拉低整体的付费水平。

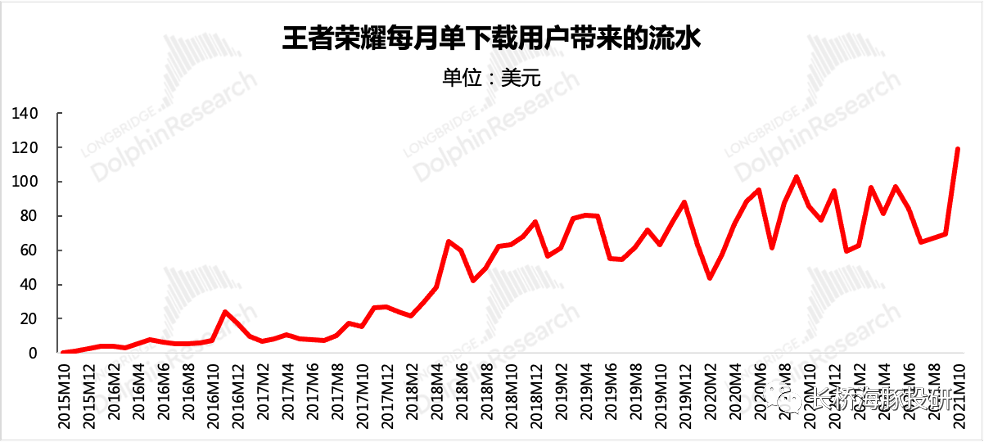

但如果参考《王者荣耀》的走势,《Free Fire》后续的付费潜力不可小觑。

由于缺少《王者荣耀》整体用户规模历史增长情况,我们以单月流水/单月下载次数,作为付费水平的一个参考走势。

来源:Sensor Tower、长桥海豚投研

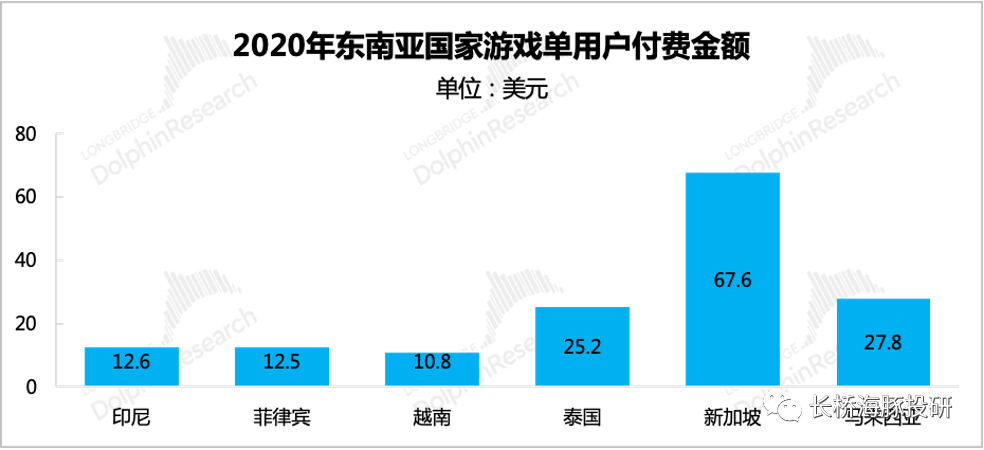

根据Allcorrectgames数据显示,东南亚地区各国的单用户付费水平在10-60美元不等,按照人口分布加权后,预计平均不到20美元。Garena最新业绩显示(2021年Q3)单用户季度付费为13.1美元,年度52美元,这个数据明显是高于东南亚平均水平的。

来源:Allcorrectgames、长桥海豚投研

但正如腾讯高于行业(疫情前水平2019年 单用户付费腾讯752元 VS 行业360元,溢价1倍 ),Garena平台的游戏水准也是位于东南亚头部水平,因此简单对标一下腾讯的龙头效应,我们假设稳态下Garena的单用户付费水平=行业付费水平*1.5(相比腾讯的溢价水平打5折)。下面则只需要估算一下2023年的行业水平就可以得到Garena的ARPPU。

游戏作为可选消费中的一环,影响单用户付费的根本驱动力在于人均收入的提升。我们以人均GDP作为收入性指标,2020年东南亚(印尼、泰国、菲律宾等10国)人均GDP为4762美元,相当于中国2010年的人均GDP水平。

根据东南亚主要各国2020-2025年的GDP增速(CAGR 7.5%)以及人口增速(CAGR 1%以下),因此我们预计未来5年人均GDP收入有望达到6.5%以上的复合增速。如果按照前高后低的平滑规则,那2023年人均GDP可以看齐6000美元,相当于中国2013年的水平。

2013年,中国游戏规模892亿元人民币,游戏用户3.38亿(CNNIC),算下来单用户年付费约37美元,单季9.4美元。那么按照上文的溢价率0.5倍,即2023年Garena的单用户付费约为单季14.2美元。

用一张图来汇总一下ARPPU的分析过程:

1.4 游戏成本与费用率

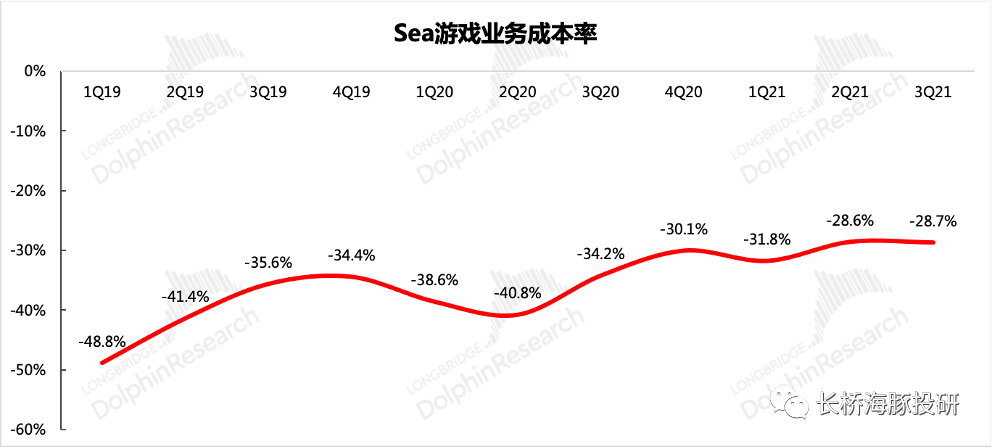

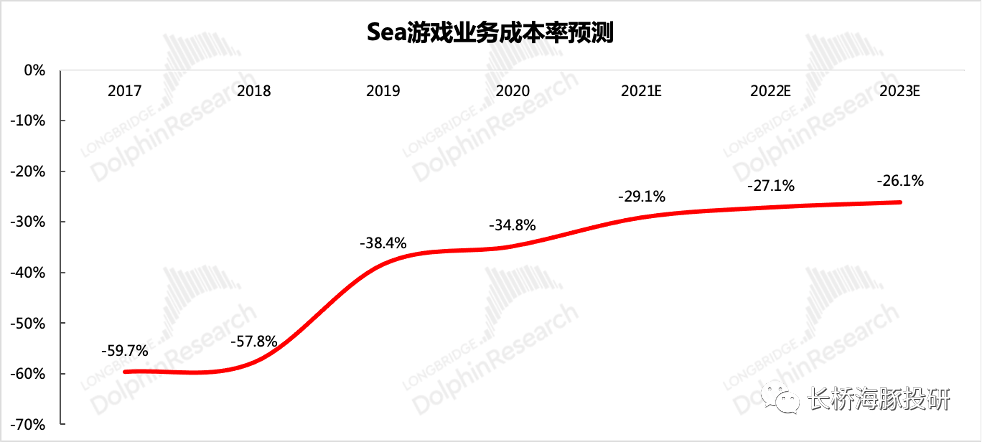

自从自研游戏《Free Fire》对整体收入的贡献率越来越高,Garena的成本率也在一路走低。代理游戏比自研游戏多了一笔付给游戏开发商的分成,一般占30%-50%。从Garena成本率变化情况来看,腾讯应该是只要了不到30%的流水分成。

来源:Sea财报、长桥海豚投研

而基于我们的假设,2023年之前,《Free Fire》的商业变现价值将持续递增,因此对于流水贡献预计也将继续提升,整体成本率有望进一步下滑。

参考同样自研收入占比较大的网易,其手游毛利率在65%-70%区间,Garena可能会因为Google Play的分成比例30%小于国内安卓商店的50%,再加上自己也承担了一部分的发行工作,因此相比网易的毛利率仍有提升空间。

假设Google Play & App Store下载量:Garena下载量=8:2,那么发行成本率为80%*30%+20%*0=24%。

但考虑到用户增多对服务器的成本压力也在加大,因此在上述发行成本率上再加上服务器摊销成本的增量,即我们合理预计2023年整体成本率有望从2021年的29%下滑至26%。

来源:Sea财报、长桥海豚投研

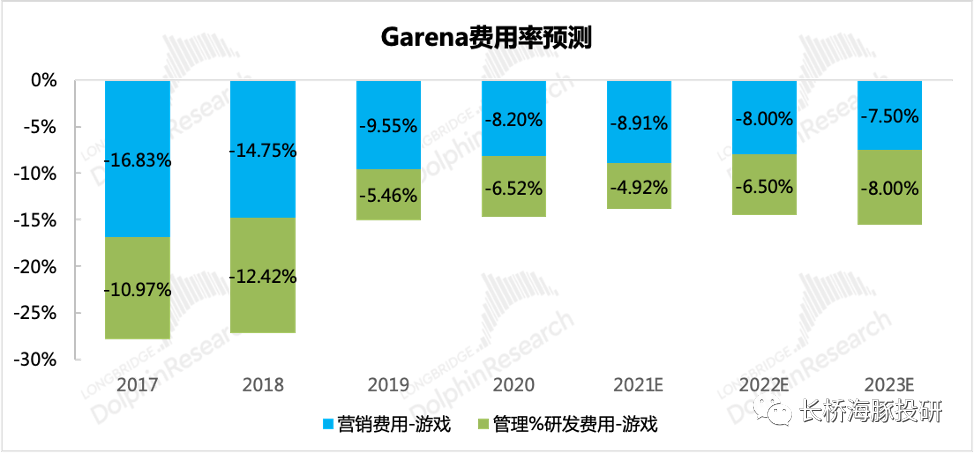

但在费用率上则恰恰相反。一方面《Free Fire》用户规模暴增,要维持后续的运营,短期需要投入较高的研发人力以及营销费用,另一方面,海豚君通过调研得知,Garena虽然没有官方披露Pipeline,但公司在积极准备新游戏项目的开发,短期新项目只有投入没有收入,也会带来研发费率的提升。

因此我们预计经营费率后续进一步提升,研发&管理费率2023年达到10%的水平(参考网易15%,Garena有代理业务,研发费率相对网易打一个折扣)。

来源:Sea财报、长桥海豚投研

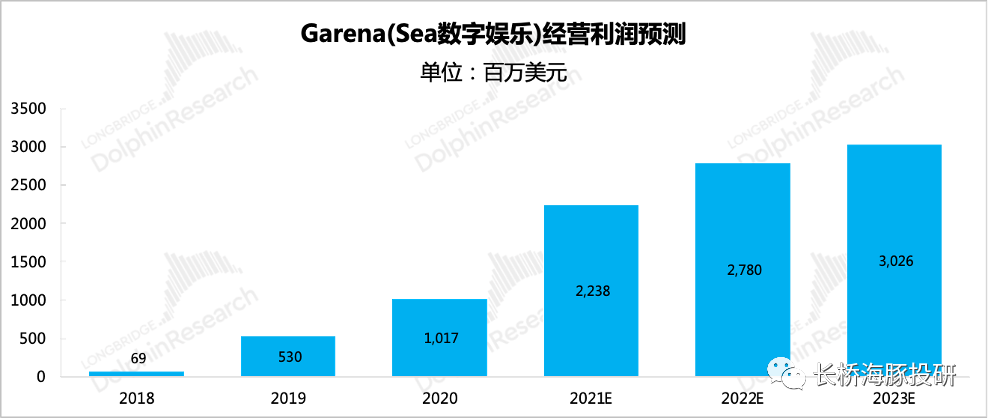

1.5 业绩预测结果

在上述假设下,从流水中扣除25%的递延收入后,可以得到Garena的收入水平。从结果来看,海豚君预计2019-2023年Garena收入年均复合增速46%,市场预计东南亚和台湾地区PC&移动游戏收入CAGR为13.5%,基本上属于中国游戏市场2015-2019年的符合增速水平(13.2%),在此期间,腾讯的借助于《王者荣耀》的爆火拉动,手游收入年均复合增速CAGR为52%。

也就是说,我们对Garena的收入增长前景预测,基本对标了腾讯增速优势。

来源:Sea财报、长桥海豚投研

来源:Sea财报、长桥海豚投研

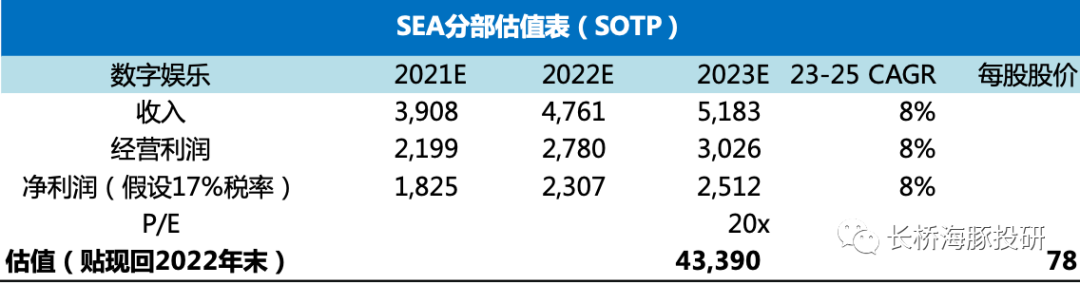

1.6 游戏业务估值

基于上述对收入、成本、费用的假设,得到2023年Garena经营利润为30.26亿美元,扣除17%的所得税(新加坡),得到25.12亿美元的净利润。

按照当前市场对游戏公司的估值水平,选择20x PE作为Garena的估值倍数,即得到502.4亿美元的估值。

Shopee电商业务

2.1 Shopee GMV规模测算,还能翻几番?

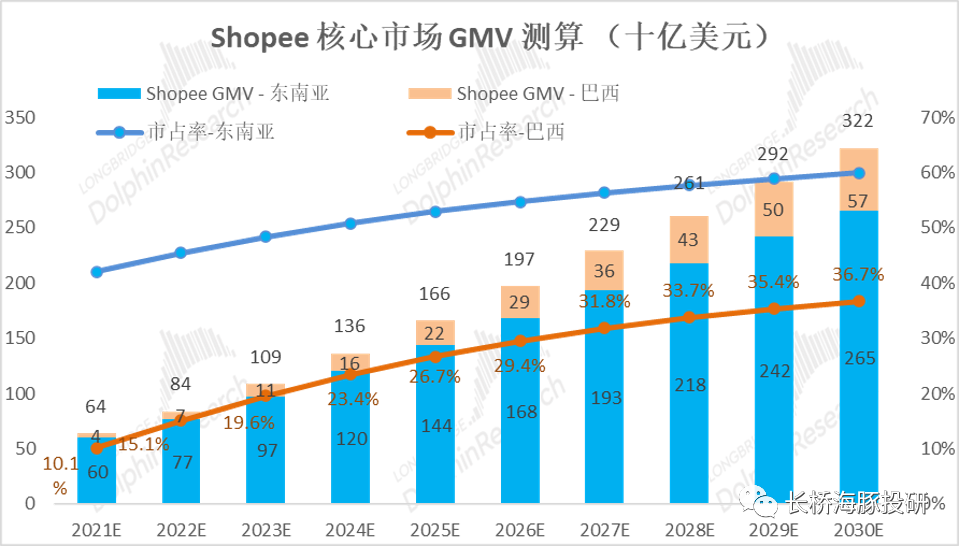

虽然Shopee正激进扩张其国家版图,但目前Shopee已有成熟业务的仍是东南亚7国+巴西,因此海豚君将这8国视作虾皮的核心市场,下文中的营收、盈利等财务测算都仅基于此8国的业务,并作为Shopee的估值的核心。

对于其他新入的市场,海豚君认为Shopee在南美的墨西哥、哥伦比亚和智利,印度和欧洲的波兰相对更有机会,因此也将对Shopee在这几个新国家的GMV规模进行预测(但不包括财务数据),用以判断市场在极度乐观时,新兴市场能给Shopee带来多少额为的估值。

(1)东南亚市场

由于东南亚各国并无官方发布的电商行业规模数据,市场内普遍参考的是谷歌、淡马锡和贝恩联合联合发布的《e-Conomy SEA 2021》报告。报告中预测,东南亚六国(不包括中国台湾)的电商行业规模将由21年的1200亿美金,增长到25年的2330亿美金,接近翻倍。

为了检验上述预测的可信性,长桥海豚君对,核心假设如下:

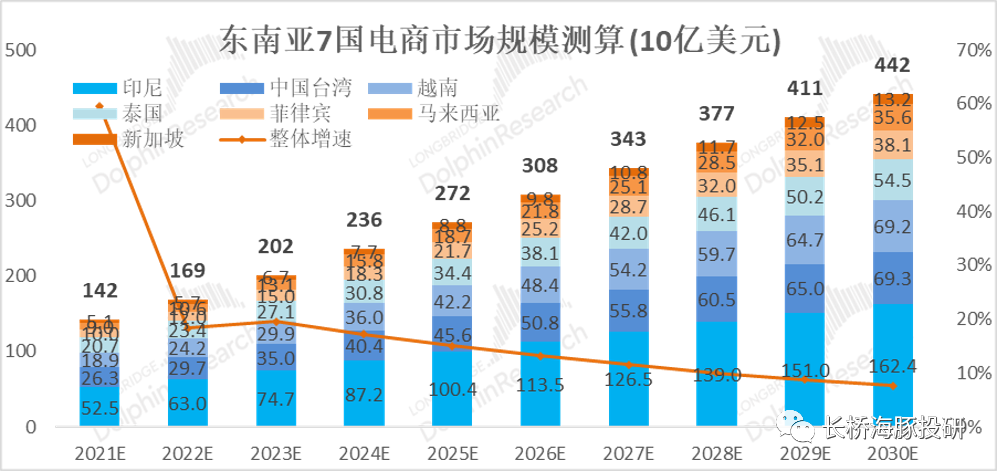

①整体零售增速:基于IMF的预测,东南亚国家在2020-25年的GDP平均增速为7.6%,海豚君假设各国的整体零售增速略高与GDP,约在6%-12%之间。25-30年间的符合增速假设为20-25年间的80%

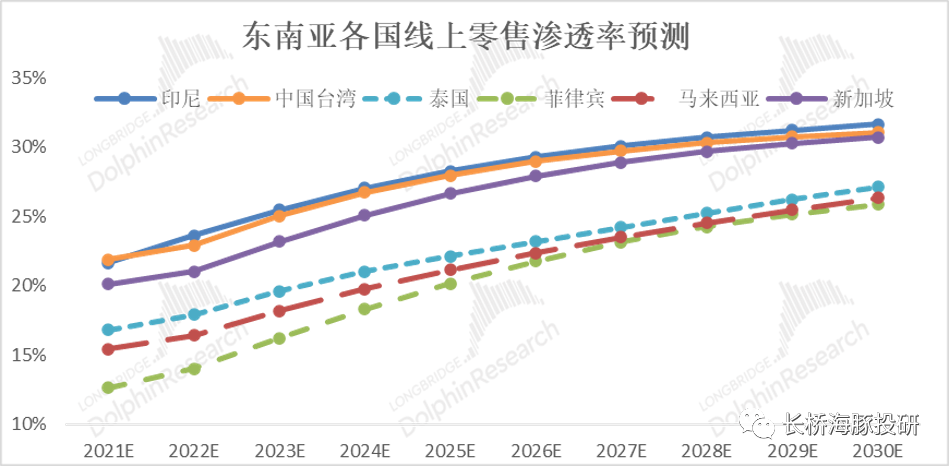

②零售线上渗透率:2021年东南亚各国的平均线上渗透率约为12%,远低于中国同期约24.5%的渗透率。虽然东南亚地区的基础设施(物流等)落后于中国,但其更年轻的人口结构和更高的互联网普及率(超80%,中国约为70%),使其渗透率有很大的提升空间。

海豚君预计,印尼、中国台湾和新加坡等相对发达地区的线上化率将在25年超过25%的渗透率,并在30年超过30%;泰国、菲律宾和马来西亚,则会在25年超过20%,在30年超过25%。

来源:长桥海豚投研测算

基于以上假设,海豚君预计东南亚7国整体电商行业GMV将由21年的1420亿美元增长到25年的2720亿美元,年复合增速17%。到30年规模将达4420亿美元,25-30年复合增速约10%。

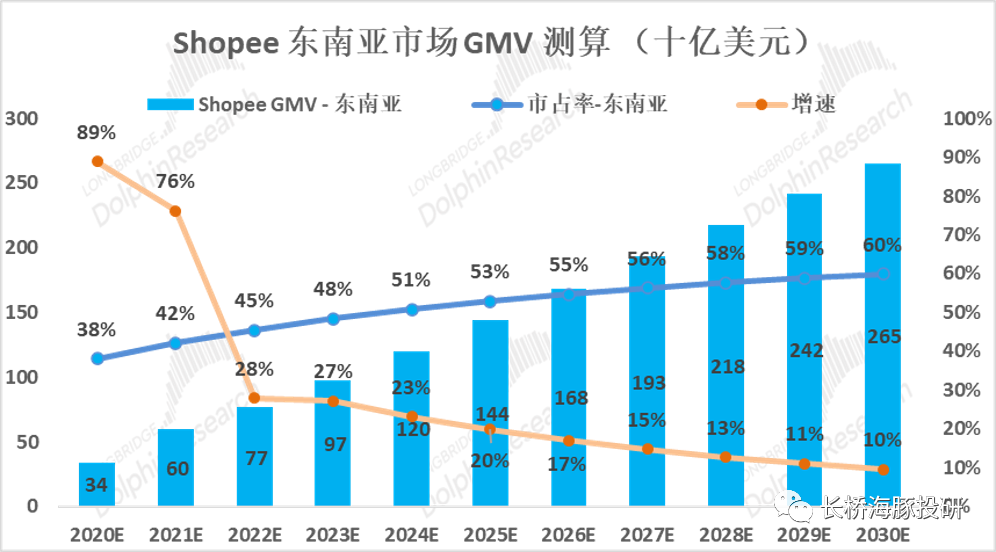

据长桥海豚君粗略测算,到2021年Shopee在东南亚市场的市占率约41%,由于虾皮在东南亚已展现出全面领先的态势,我们对标阿里在大陆的市占率,预计到2030年虾皮将占据60%的份额。

来源:长桥海豚投研测算

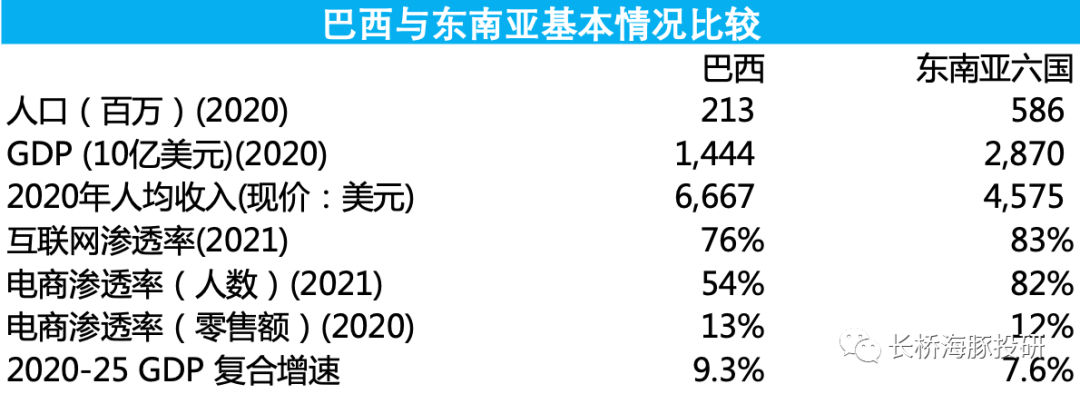

(2)巴西市场

作为虾皮在东南亚之外试点的第一个新市场,巴西的人口和GDP规模约为东南亚六国的一半,其人均收入情况高于东南亚,但绝对水平并不高,对商品的价格敏感性应当不低。此外,巴西2020-25年GDP复合增速达9.3%,未来可释放的消费潜力也不小。而巴西的互联网和电商渗透率低于尚东南亚,未来可提升的空间也相当可观。

来源:Statista, IMF,World Bank,长桥海豚投研测

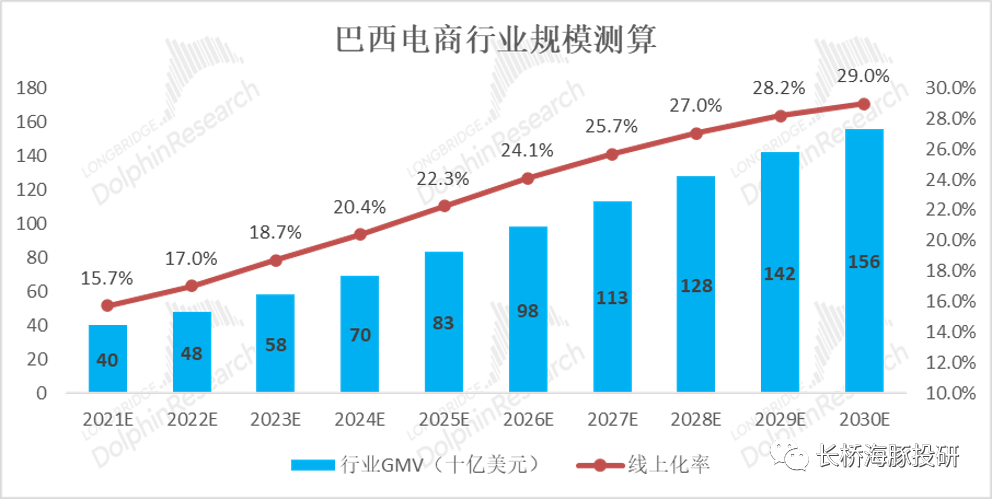

基于上文论述,巴西的电商行业有着不低的增长空间;在参考第三方机构的测算后,长桥海豚君预测巴西的电商行业市场规模在25年和30年将分别达830亿美元和1560亿美元,基本上每五年翻倍。总量上约为东南亚市场的三分之一。

来源:Statista,长桥海豚投研测算

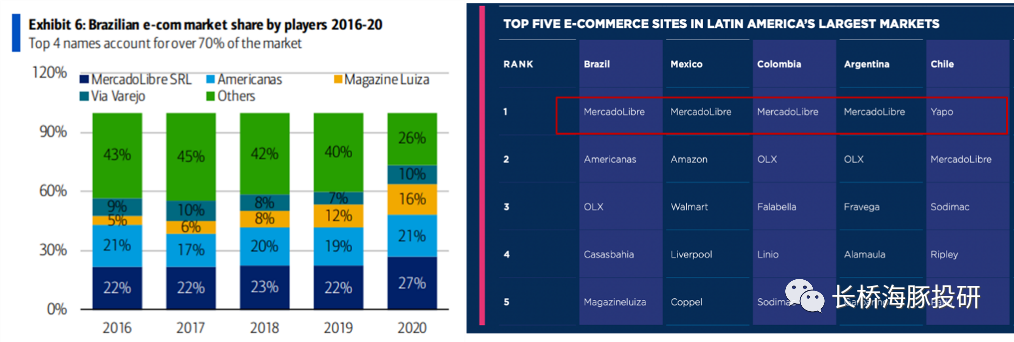

巴西与南美市场中已有一个跨国家的本地头部电商平台—MercadoLibre。据调查,2020年Mercado在巴西的GMV市占率达27%,且在巴西、墨西哥、哥伦比亚和阿根廷都位于行业第一。然而即便有此强敌,且拉美政府对本土电商有保护倾向;据各大券商的调研,以及第三方平台数据,目前Shopee在巴西的使用人数已经反超Mercado成为第一。Shopee仅在巴西运营两年便成为用户数最多的平台着实惊人,也再度证明了Shopee其性价比+本地化策略超强的扩张能力。

来源:Euromonitor,美银证券,Mercado Libre

来源:Similarweb,长桥海豚投研测算

然而虽已在用户数上反超Mercado,基于虾皮侧重性价比和长尾产品的策略,其市占率上Shopee离Mercado应仍有差距。(参考拼多多的用户数甚至略超阿里,但GMV规模仅约后者的1/3-1/4)。据海豚君测算,2021年Shopee在巴西的市占率约10%。出于审慎,假设巴西政府不会让海外平台成为市占率第一,我们预测虾皮到2030年将占据略超1/3的市场份额。

加总Shopee在东南亚和巴西的份额,长桥海豚君预测虾皮的核心GMV将在2025年达1660亿美元,21-25年复合增速为27%。到2030年则将达3220亿美元。

来源:公司官网,长桥海豚投研预测

(3)新兴市场

如开篇时所言,长桥海豚君认为在虾皮21年新进的国家中,南美的墨西哥、智利、哥伦比亚和印度与波兰更契合虾皮的打法。但由于虾皮在这些国家的业务刚刚开展,海豚君在此仅预测这些国家的电商行业规模,能玩为Shopee带来多少潜在的市场空间 TAM(total addressable market )。下文的财务分析中仅基于东南亚+巴西市场内的GMV,不包括新兴市场。

参考第三方机构的数据,海豚君预测到2025年南美三国+波兰+印度市场电商的整体规模达1590亿美元,为Shopee带来除东南亚+巴西约3680亿美元的规模外,额外约43%的潜在市场空间。

来源:公司,长桥海豚投研预测

落实到SEA在新兴市场的GMV有几何,我们参考Shopee在2年多时间内在巴西做到约10%的市占率,同样预计到2024年Shopee能在21年新进市场做到10%的市占水平。

来源:公司,长桥海豚投研预测

2.2 能“赚钱”的变现率 (take rate)才是“真”变现率

根据电商平台收入 = GMV * take rate的商业模型,预测完Shopee的GMV规模后,判断变现率的变化趋势是决定平台营收和盈利能力的另一关键因素。

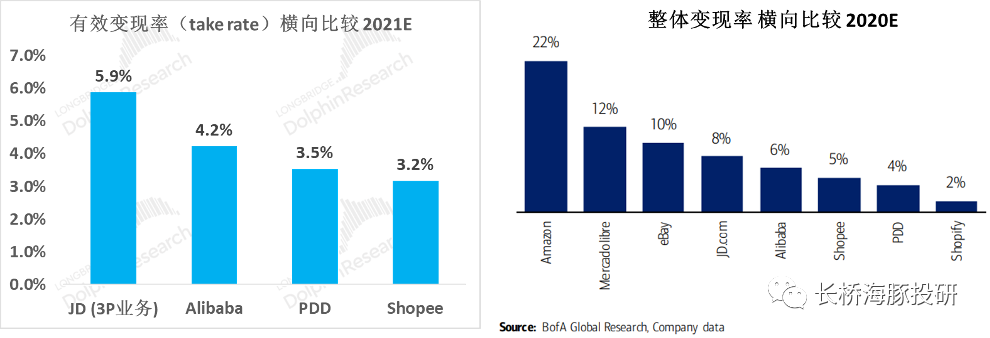

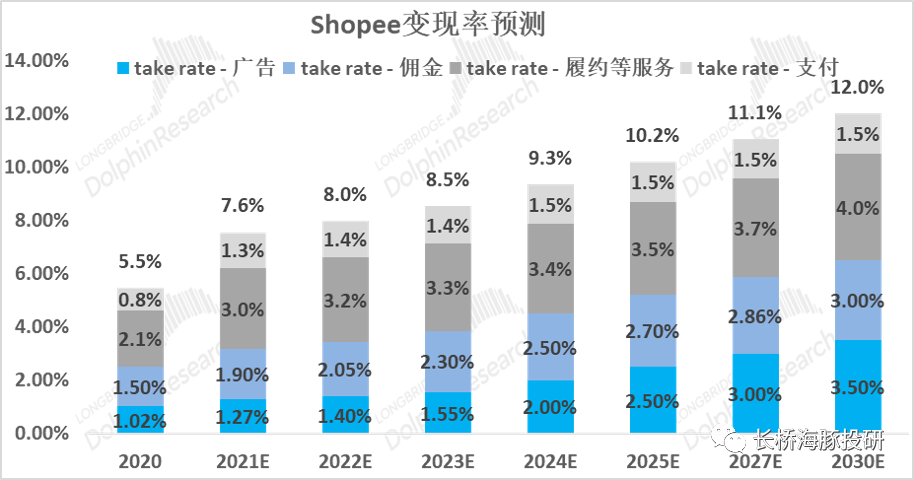

首先,与国内电商平台的变现(即收入)一般仅由广告和佣金组成不同,Shopee披露的变现(即收入中)还包括替配送和支付服务方代收的履约和支付费用。据海豚君测算,在2021年,Shopee的整体变现率约为7.6%,其中履约+支付的变现率为4.3%,广告+佣金的变现率为3.2%。

来源:公司官网,长桥海豚投研

那么横向来看,Shopee目前的变现率是否合理,未来还有多少提升空间?若仅关注对电商平台的有效变现率,即广告+佣金变现,那么Shopee目前3.2%的水平虽已并不低,但较国内成熟电商平台仍有一定提升空间。而且国内环境普遍较“卷”,变现率也不例外,较全球水平可能偏低

若从包括履约收入的整体变现率来看,Shopee在21年7.6%的整体变现率较eBay和Mercado10%以上的水平也并不高。

来源:公司官网,美银证券,长桥海豚投研

因此总的来说,Shopee的变现率仍有不小的上升空间;然而海豚君主要到虾皮近期在菲律宾、新加坡和印尼反而小幅下降了佣金率。海豚君认为可能的原因是,Shopee在东南亚已完成了“从草莽到庙堂”的过程,其市占率想进一步提升,就需要从其他头部平台抢夺份额,因此在印尼和新加坡等电商行业相当成熟的市场降低变现率已吸引商家。

来源:公司官网,长桥海豚投研

因此,海豚君预测Shopee在22-23年间为确保市占率提升,不会过于激进的提升变现率。到成功抢占大部分份额后,再开始着重于变现。另外从变现率的结构来看,我们预计Shopee到24年占据超50%的市场份额后,其有效变现率(广告+佣金)将对标阿里达约4.5%,长期到30年则达5.5%。

其整体变现率则在25年达10%,30年达12%,对标其在巴西的主要对手Mercado约12%的变现率。

来源:公司官网,长桥海豚投研预测

基于上文对变现率的预测,海豚君测算Shopee的营收在2025年将达约167亿美元,为21年的4倍,年复合增速达38%。到2030年则将达380亿美元,其中广告+佣金的收入占比将超50%

来源:公司官网,长桥海豚投研预测

2.3 成本与毛利

上文中海豚君要拆分Shopee收入(变现)结构的原因,就在于通道型的履约和支付收入毛利空间较低,而广告和佣金才是真正赚钱的收入。

据海豚君预测,履约及支付的毛利率在21年约12%,长期内也仅提升到15%。而广告+佣金的毛利率在21年则约为55%。长期来看,对标营业收入相近的拼多多18-21年间60%-80%的毛利率,预计Shopee的毛利率到2030年将提升到75%。因此,综合毛利率将由21年的30%,提示到30年的49%。

随着佣金+广告这些高毛利业务收入占比的提升,Shopee的毛利润将从21年仅14亿美元,增长到25年的75亿美元,和30年的185亿美元。

来源:公司,长桥海豚投研预测

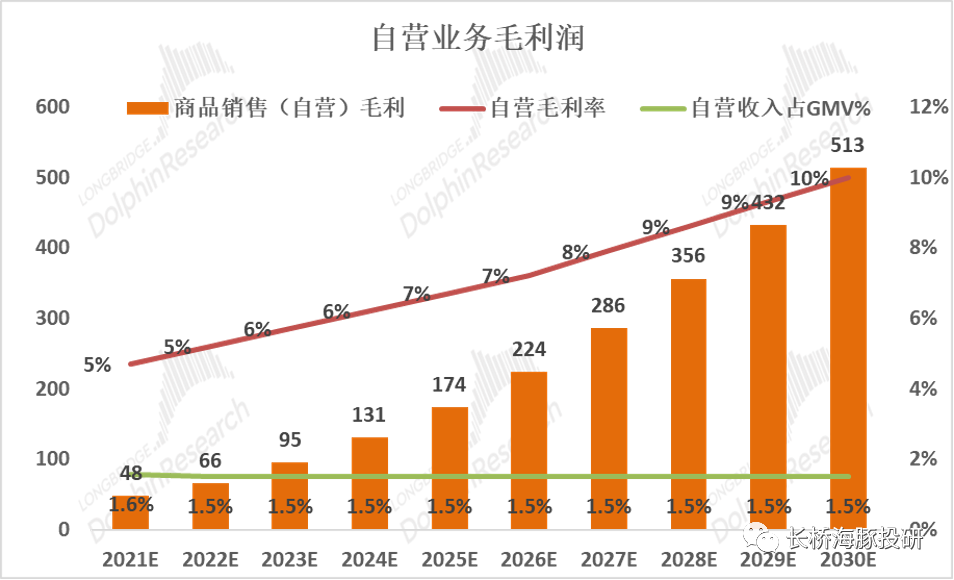

除平台型业务之外,虾皮也有自营的商品销售收入(类似京东自营)。但这一块规模较小,海豚君粗略预测,自营业务收入占总体GMV的1.5%,长期商品自营毛利率约10%(对标京东当前水平)。到2030年毛利润为5亿美元,不足平台业务毛利润的零头,影响不大。

来源:公司,长桥海豚投研预测

2.4 费用与营业利润

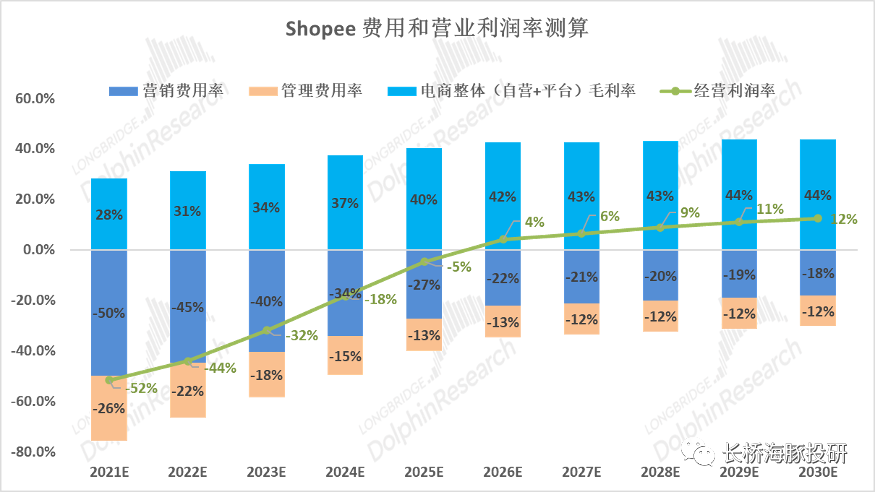

由于Shopee的性价比定位和类似拼多多的策略,营销费用对于虾皮利润的影响举足轻重。21年Shopee的营销费用约占收入的50%,和拼多多的水平接近。虽然虾皮当前的定位与多多类似,但长期来看,Shopee占据的是行业老大的生态位,更类似于淘宝在国内的定位。因此,海豚君预测长期内Shopee的营销费用率为18%(高于阿里略超10%的水平。)

此外,由于虾皮采取跨国本地运营策略,海豚君认为其管理+研发费用会相对较高,预测稳态为收入的12%。

在剔除所有费用后,Shopee的稳态经营利润率约为12%,略低于阿里当前15%左右的水平。海豚君认为也算合理。

来源:公司,长桥海豚投研预测

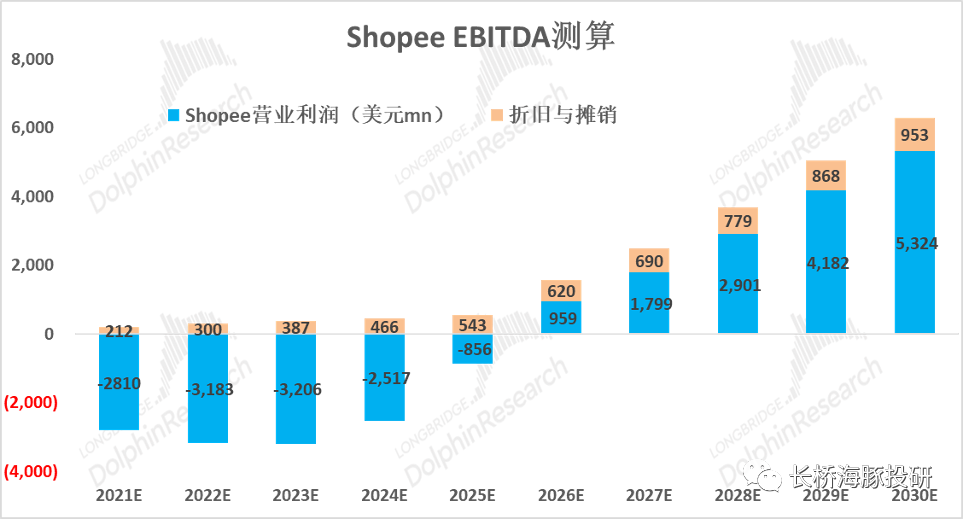

基于以上的营业利润率预测,长桥海豚君够给出了Shopee长期盈利能力的一个合理推测。下文中,海豚君将基于EBITDA给出保守预期下Shopee的估值。

来源:公司,长桥海豚投研预测

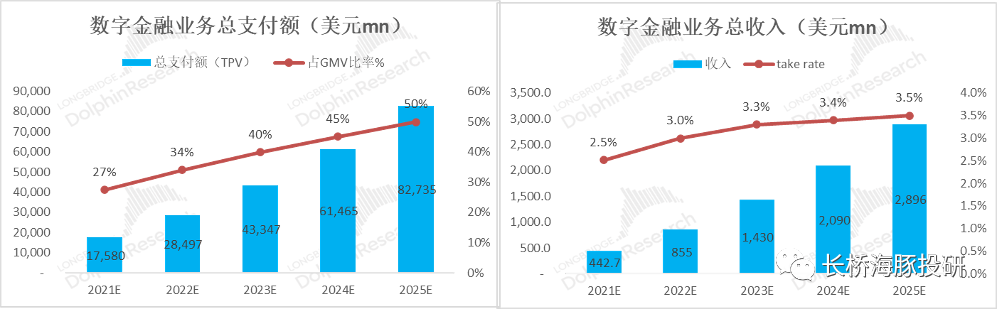

2.5 支付业务

由于SEA旗下Seamoney数字金融服业务也尚处于早期,其盈利前景难以判断,因此海豚对于此块业务也采取仅基于收入的EV/TPV(总支付额)和P/S(收入)的估值方法。

简单来说,预计到2025年通过Seamoney支付的金额达Shopee核心GMV的50%,变现率参考支付宝预测为3.5%。

来源:公司,长桥海豚投研预测

SOTP估值

基于上述对SEA三大主要业务的营收与盈利预测,海豚君将通过开篇提到的SOTP方法,对各业务单独估值并汇总得出SEA的整体价值。

3.1 游戏估值

基于上述对收入、成本、费用的假设,得到2023年Garena经营利润为30.26亿美元,再扣除17%的所得税(新加坡),得到25.12亿美元的净利润。

按照当前市场对游戏公司的估值水平,选择20x PE作为Garena的估值倍数,并基于SEA 15.8%的折现率,贴现到2022年末,得到434亿美元的估值,合78美元/股。

来源:公司,长桥海豚投研预测

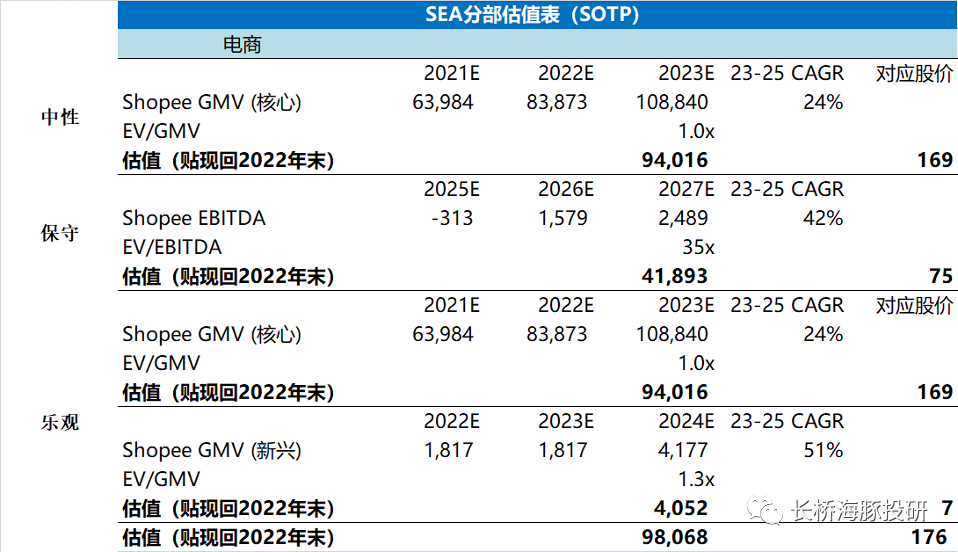

3.2 电商估值

来源:彭博,长桥海豚投研预测

中性预期下,市场主要关注Shopee的规模增长,根据EV/GMV估值。参考Shopee的对手之一,同为区域电商龙头的Mecadolibre 2023年1.3x EV/GMV的估值乘数,我们保守给予虾皮23年1088亿美元GMV 1.0x的估值倍数,得出940亿美元的估值,对应169亿美元/股。

保守预期下,市场开始关注Shopee的长期盈利能力,我们根据Shopee 2027e EV/EBITDA估值。基于到2027年,Shopee的EBITDA未来三年复合增速约42%。对标京东21e 40x的EV/EBITDA估值,对应53%的EBITDA三年复合增速,我们给予Shopee 35x的估值乘数,贴现后得419亿美元估值,对应75美元/股。

乐观预期下,我们在给予Shopee 2023年核心GMV 1.0x EV/GMV估值外,对新兴市场2023e GMV给予1.2x EV/GMV估值(增速更高),贴先后共计980亿美元估值,对应176美元/股。

来源:长桥海豚投研预测

3.3 数字金融估值

对SeaMoney业务,我们参考市场使用的EV/TPV(总支付额),和P/S估值方式,并给予低于市场的估值乘数。取平均后得SeaMoney业务对应的股价为25美元/股。

来源:长桥海豚投研预测

3.4 估值汇总

汇总上文各部估值,长桥海豚君预测SEA的估值范围,1000-1580亿美元之间。对应股价为184-284美元。若极度悲观,将SeaMoney的估值视为0,则对应的股价为159美元每股,仍略高于1月21日的154美元的收盘价。

因此,海豚君认为在美国加息、科技股回调,以及中概受打压后暴跌的估值,带崩了SEA的估值锚,存在被错杀的情况。而SEA作为少有的囊括电商、游戏、和金融业务则三大最强互联网业务的公司,且扎更于东南亚和拉美等快速发展的市场,其市场目前尚无法预期的其他机遇也不可估量。

因此,随着美国将加息及宏观经济风险的预期充分演绎,一个难逢的黄金坑就在眼前

来源:长桥海豚投研预测

就SEA的贴现率计算,由于SEA自身业务的弹性或不确定性较高,其所处东南亚和拉美市场的国家风险溢价也较高,因此市场对其要求的风险回报率也较高。

来源:彭博,长桥海豚投研预测

风险提示: 此文出于传递更多信 息之目的,文章内容仅供参考,不构成投资建议。

本文来自微信公众号“长桥海豚投研”(ID:Haituntouyan),作者:长桥海豚君,36氪经授权发布。