(本札记作于2024年4月6日)

【投资不能给自己造神】贵州茅台2023年报出来,有人感觉“意外”的是两家曾经的“铁杆”私募去年四季度减仓,即金汇荣盛私募基金减仓111万股,瑞丰汇邦私募基金减仓218万股。以前网上还曾有传言,说这两家私募是段永平先生主理的,是否真假不得而知。当然,正因为曾经有这个传言,因而又有些好事之人在网上传说段永平减仓茅台了。当然,据说段永平在雪球上还澄清了这事,说一股没减。——我去查证了一下,果然4月3日他在雪球上写下了一句话:“$贵州茅台(SH600519)$我们一股都没卖!”我揣度,他的这种回复,也是被一些网上的传言“逼迫”的吧。

首先申明,我向来认为,投资我们可以有自己的崇拜偶像,比如巴菲特、芒格,我也曾经写过文章主张投资要向优秀的投资人,包括向段永平这样的投资大佬学习(雪球前几年曾出版过段永平先生的投资言论集,收集了他在网易博客和雪球发表的一些投资言论,电子版两本,我曾反复学习领会),但是股市上从来没有神,我们投资也不能给自己造神,更不需要某某投资大佬给某某投资标的背书。为什么呢?原因很简单,一家企业的内在价值只与其未来现金流的折现值有关,与其他任何东西无关,如果不懂得这一点,我认为投资还是没有入门。

【再论我们究竟赚谁的钱】在股票这个市场上,我们究竟是赚谁的钱的问题,也是投资的一个根本性问题,是需要投资者明晰的。首先申明,我并不排除赚市场的钱,比如,低估买入、抓王子遇难等均是利用市场定价错误,企望有一天估值回升,进而赚市场的钱;但同时,我认为,投资更为主要的是赚企业增长的钱,因为估值的回升往往是一次性的,长期而言,我们还是要赚企业增长的钱,而且时间越长,我们投资的业绩越与企业未来增长的业绩无限趋于一致。这一点,也是公理性的东西,是无需证明的。

最近我见有投资方面的“砖家”说(包括在我的札记下面也有这方面的跟帖点评):“茅台目前估值合理,没有高估也没有低估,现在买入,只能享受企业成长本身带来的收益。”

呵呵,这种“砖家”言论我估计会“吓”退很多“不明真相的群众”!

的确,茅台在2012、2013年“落难”之时,市盈率曾掉到10倍以下,当时买入的投资者持有到今天是赚了两个方面的钱:一是估值回归的钱,比如市盈率从10倍上升至30倍,就是赚取了3倍的估值回归的钱;二是赚取了增长的钱。2013年茅台净利润151.4亿,2023年茅台净利润747亿,10年年净利润上涨4.9倍。但是我相信,只要长期持有下去,未来所取得的投资收益将会越来越与茅台的业绩增长趋向一致的。比如,2001年茅台年净利润3.28亿元,2023年净利润747亿,22年茅台年净利润复合增长27.98%,而自2001年茅台上市至今,投资茅台的年复合收益率大概为29%(基本接近其长期净资产收益率),可以说,时间越长,越会与其增长业绩无限趋于一致的。

应该指出,这个结论并不是我从书本上得来的,而是从我个人具体的持有实践中不断醒悟出来的。所以说,估值重要不重要呢?回答是重要,但更重要的还是企业未来的成长性。明白了这一点,我认为投资入门就很深了。

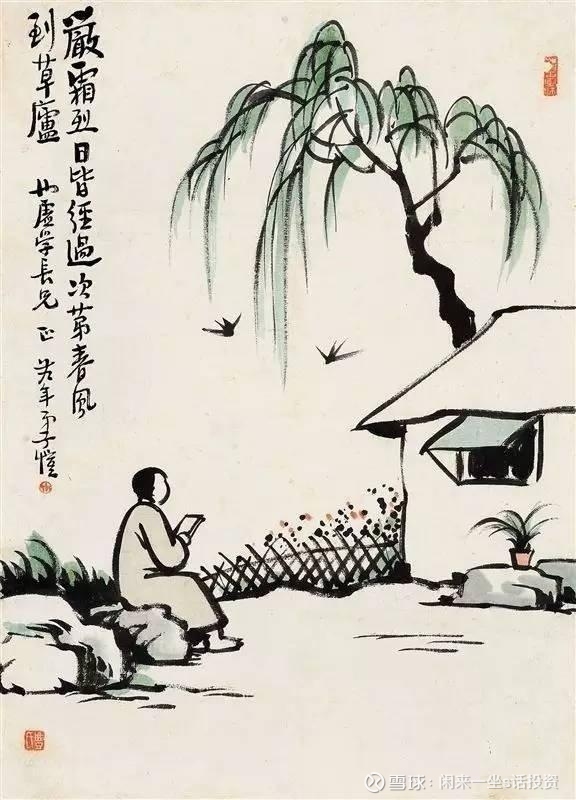

【“收息+攒股”的舒服状态】我向来认为,股市投资千万不要将自己搞得“苦大仇深”,这样就失去了投资的初心与意义,长此以往,自己的身体也是吃不消的。当然,在入市的早期难免会有这种“为伊消得人憔悴”的阶段,但是越到后期,投资就要尽快摆脱这个阶段,进而让自己的投资进入舒服状态。何谓舒服状态呢?我个人的体会就是“收息+攒股”。

收息,就是吃分红,特别是当你的投资有了一定资金量之后,就更应该立足于此。如果你每年的股息收入,已经完全覆盖基本生活支出,那就更是一种自由自在的舒服状态了。在资金量小时,可能很多人不注意这一点,但是当你的资金有一定量的积累之后,我相信你会慢慢明白这一点的。——当然,我这里说的资金量大小,也是要根据自己的实际出发的,不可拘泥。

攒股,就是利用分红再投资,或者利用生活中“闲”下来的现金流慢慢积攒优质股权(当好股收藏家)。攒股思维说到底,就是彻底摆脱股价思维的股权思维。虽然仅仅是一字差,但是两者之间的投资心态就会有天壤之别的。因为有了股权思维,就不再惧怕股价下跌,相反,有时还很乐意股价下跌,因为这样可以利用市场的定价错误多多积攒优质股权,正所谓“韩信将兵——多多益善”。据我观察,市场上大多数人是不具备这种股权思维的,他们或许投资一生也难以完全彻底地摆脱股价思维。所以,投资要想及早进入舒服状态,就要让自己对股权思维的认知超越市场上的这个大多数人。做到这一点容易吗?当然不容易,但是经过努力,我认为还是可以做到的(至少会有少部分人能够做到)。可以说,你越早做到,你就会越早进入到这种舒服状态。——芒格就说过,他很庆幸自己很早就摆脱了股票报价机的困扰,所以我们看到他一生大部分时间很享受自己的那种投资方式、生活方式。在这方面,芒格自然也是我们的榜样。

应该说,“收息+攒股”,这也是个人投资者的巨大优势,也是绝大多数机构投资者所不具备的优势。比如,这些年,我见证了几位原本优秀的个人投资者做起了私募,结果投资业绩就“拉挎”了,原因可能是多方面的,但主要的原因我觉得还是他们丢掉了个人投资者的这种优势。还是那话:我并不是瞧不起机构投资者,包括一些做了“私”的投资朋友们,他们之所以进入不到我们个人投资者的这种舒服状态(相反他们可能会面临“苦大仇深”的巨大心理压力),原因还是在于那种变态的激励机制(资金性质、短期业绩排名、控制所谓的回撤等等),而身处那种变态的激励机制之中,你纵使有天大的本事,也难免生发出“臣妾做不到”的之叹啊!