2020-2024H1我的依次年度收益率是20%,60%,49%,30%,79%,4.5年的年化收益率46%;投的动态股息率全部大于5%或以上的“优质”高息公司,大部分实际动态股息率高于8%,大概总结一下自己的底层逻辑:一句哈就是“投资需要一点朴素的数学感知”,最好需要一目了然的唾手可即的感知把握。

情形A:

比如你跟大山目不识丁的奶奶说:“我这里有一只正在下单的母鸡这只鸡30元卖给你要吗?“ ,立马买了。为何?老奶奶只是一看这鸡看起来是刚生蛋不久的,应该可以持续生蛋挺久的,于是根据经验打量了鸡冠的红润程度和毛羽色泽,甚至用农村的土方法验证目前有没有蛋,老奶奶大概知道孵养小鸡从鸡蛋开始,有一部分概率是坏的鸡蛋,小鸡成长过程特别怕雨有时会有损耗不少,但鸡长大之后一般比较少生病损耗问题,老奶奶也知道鸡蛋一颗可以卖1元钱,平均一个月大概生15颗鸡蛋,每天大概米糠每天三毛钱够了,大概稳产3年。

情形B:

假设你跟大山目不识丁的奶奶说:“我这里有一只正在成长的小鸡,以后长大后每天下蛋一颗蛋,超级会生蛋那种,以后蛋会越卖越贵,蛋会供不应求,这只小鸡苗只要100元元卖给你要吗?“ 大山目不识丁的奶奶根据一辈子的经验,她没见过普通鸡可以每个月生30只蛋的是不是虚的?平均15个大概是放养土鸡的天花板了,你说每个月30只蛋的是饲料鸡,饲料老贵了,而且小鸡容易在生长中有损耗概率,最后饲料鸡蛋有价格时就容易很多人养,然后饲料鸡蛋多了亏本的概率。

太扯淡了吧?现实中怎么可能有这种情况呢?

2019年5月-2021年12年,长达2.5年的中国神华H股价11.94-20HKD对应10%股息率或以上的性价比不是情形A吗?

2020年3月-2023年12年,长达3.75年的中国海油H股价6.24-13.0HKD对应10%股息率或以上的动态性价比不是情形A吗?

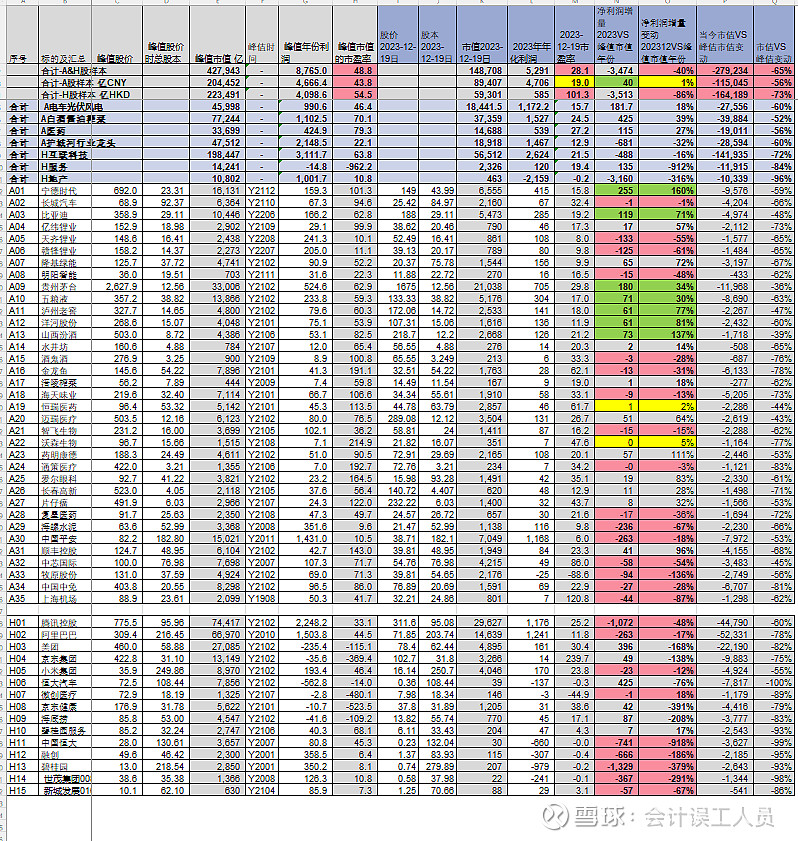

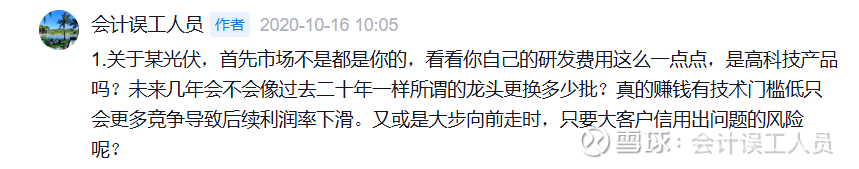

2020-2021年 《赛道50的三年变化》,不是情形B吗?过高的成本,过高的增长预期,被低估的竞争激烈损伤程度。。。。"三年前市场最热门的被当年称为赛道的50只股票总市值等于40万亿,按这50只股票峰值利润的当年利润合计8765亿,总体市盈率48.80倍。2023-12-19的今天的这50只股票的市值只有14万亿,下跌65%,总体市盈率28.10倍,2023年前三季的A股和上半年年化利润竟然总体比2021年峰值还下降了40%,大部分峰值市值都是2021年1月和2月见顶,如今他们的合计不足4000亿的利润"

大山目不识丁的奶奶选择A的逻辑在于确定性,母鸡长大了,根据经验和验证了这是刚生蛋的鸡,接下来几年继续生蛋,很小的损耗概率可能性,低成本,买过了马上可以投产产生现金流,而且根据一辈子的经验和眼光,(从朴素的数学感知)这是一目了然划算。

大山目不识丁的奶奶没选择B的逻辑在于不确定性,鸡苗容易出损耗的概率问题,而且饲料价格不便宜被牵着鼻子走,被宣传的每天一颗可能过度宣传了,很高的成本,很长的时间等待,而且也听说过城市大批量养殖卷不过他们,有时价格非常低,现实并不是总那么好。

- - - - - 分割线 - - - -

结合我个人的这几年的投资历程说说我个人的朴素数学感知。

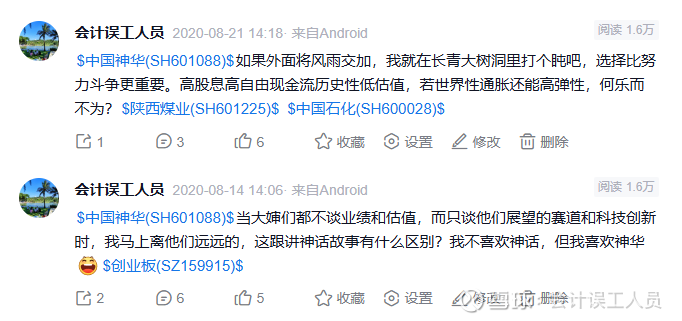

2020年”赛道”抱团非常厉害,“怕高都是苦命人”,“打不过就加入”,“能涨(股价)才是硬道理”。。。业绩预期改善而且股息率预期超过10%有好些公司比如神华海油通信无人问津,我个人选择确定性业绩预期和高股息率预期。

2020年我的收益率20%

2020上半年主要怡情,切换成省出版社低债稳定高息比如凤凰传媒,中南传媒,中文传媒,和稳定业绩的水电比如国投电力和黔源电力,2020年中看到其他制造业国家供应链出问题,很多出口订单突然涌入,地产火爆,工业非常好,而且煤炭2020是135退出累积10亿吨落后产能的最后一年,安全法出来了,以后超产和安全就问题大了,即使好的价格可能也会供应没有那么好的产量弹性边际啦。。。

2021年我收益率60%

持股逻辑还是跟前面说的2020年的煤炭逻辑一样。《煤炭呀煤炭:发光发热的不可再生珍贵资源-我的2021年投资总结》当时记录是61.8%,可能哪里错误,应该是恰好60%的。

说明一下:这个户那年末好些大概相当于账户20-30%的融资,拉低了收益率。全年各账户整体收益按净值算是60%的,不想辩论。

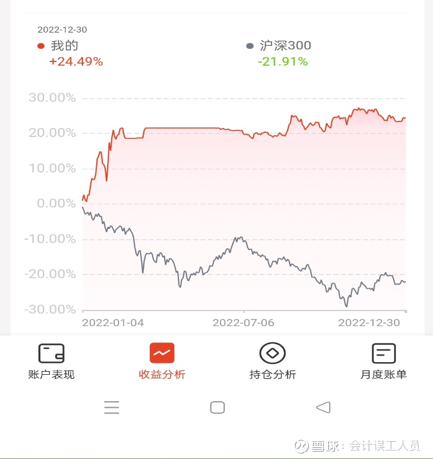

2022年我收益率49%

主要是煤炭和中海油贡献,顺便说一下,2022年2月末的鹅舞之后担心不确定因素,所以有些时间是取出定存没有股票的。

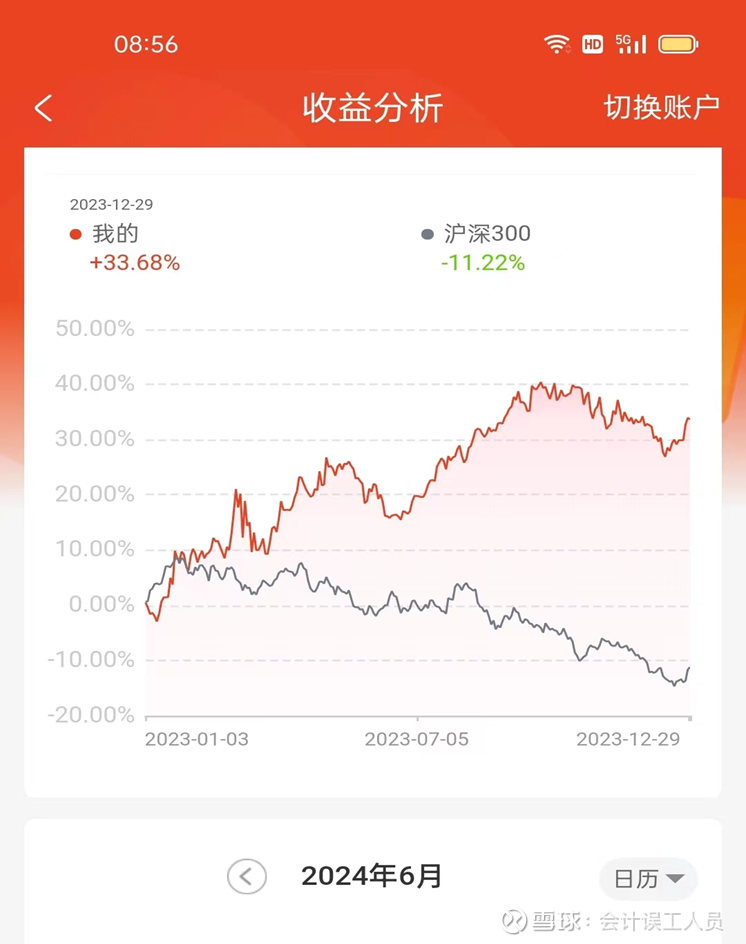

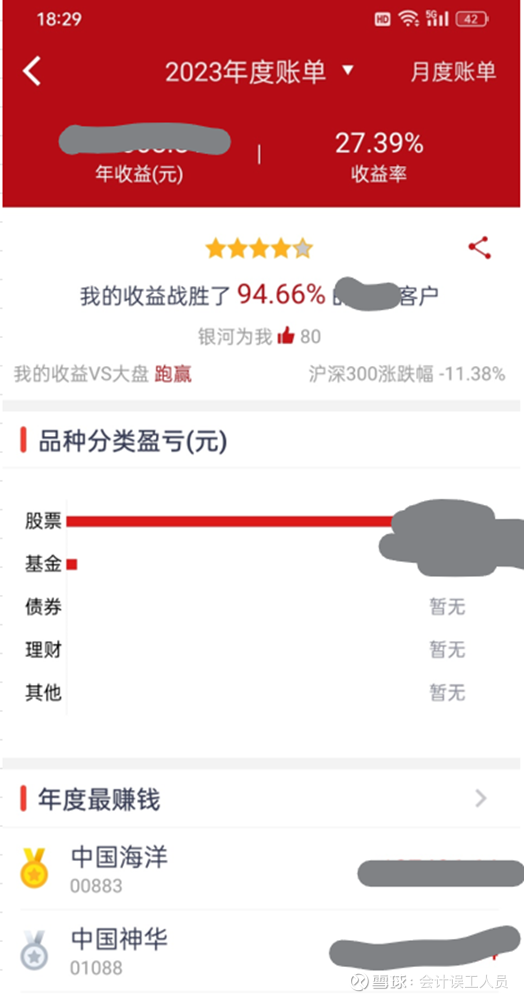

2023年我收益率30%

《2023年终总结-最硬的资产&问自己愿意买下是为了其内在收益率吗?》

主要是中海油贡献。

投资石油逻辑在于:

《70美元油价时中海油的净利润赚钱能力两年多竟然翻倍是如何做到的?》

《中海油将如何赶超油气第一梯队?》。。。。

2023年这个游戏户太差劲,年终总结时说了到其他地方打野后面又后悔用海油黑金换了锈铁标的,后悔后又追高买回中海油H,两次这么做,这是我过去4.5年以来的最差一年表现的户。这是我去年末为何如此总结的原油,《2023年终总结-最硬的资产&问自己愿意买下是为了其内在收益率吗?》。但经过这次总结,2024年上半年我拿稳了我内心认为该拿好的,整体79%的收益率,失败和挫折也是有巨大意义的。

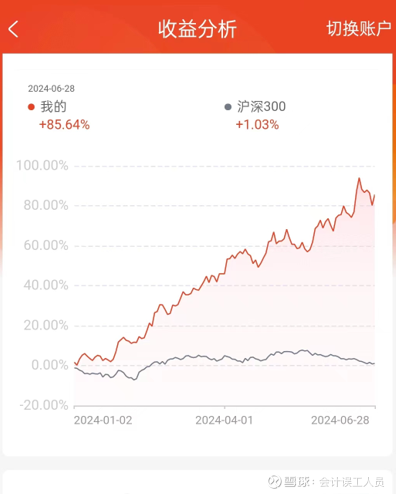

2024年上半年加速在途的股息我的收益率79%,暂不贴过去和现在的持仓。

《2023年终总结-最硬的资产&问自己愿意买下是为了其内在收益率吗?》我总结了2023年的黄金兑换垃圾的打野代价,2024H1可以说一直坚持了前几天写的文章的逻辑 坚持动态的《动态最高安全边际和最高性价比》同时符合以上1-5条公司的股息率,低负债率和债务体量,毛利率和净利润率在行业breakeven时依然滋润爽,高净现金,高ROE和高ROA,和强大的自由现金流转化能力的公司的股息率预期。。。我个人觉得我践行了自己该做的事。

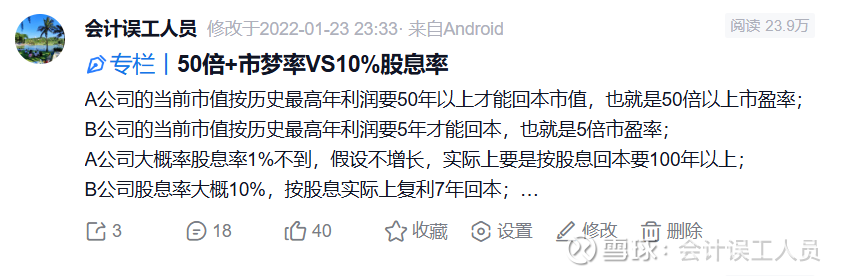

什么是“优质”高股息率?

我个人定义的“优质”必须同时满足 低债务体量& 低债务率 & 低估值(按业绩中枢对应今天的股价) &高净现金&高毛利率(相对行业平均高太多)&高净利润率(相对行业平均高太多)& 高ROE & 高ROA & 高自由现金流转换能力 & 最好能适度“有效益”成长&至少稳产 & 高安全边际(行业很多比如20%亏损了它依然按今天的市值不算高估比如10PE)。我个人偏爱“优质”的高股息率及其持续性。

总结:

2020-2024H1的4.5年我的年化46%,绝对收益的股票来自中海油大概60%?中国神华大概25%?其他中煤,兖矿H和陕煤盈利。其他小亏小盈混合。全都是平淡无奇的公司,但特点都是行业格局巨大改变,公司基本面发生根本性变化比如非税单位成本持续下降到了10多年最低而且大幅下降,“有效益”产能持续增长,各种财务指标完全碾压同行优势,即使同行20%亏损面依然不会很高估值。。。我只是投资“优质”高股息率公司,平淡无奇。

我《查理·芒格:倒过来思考有利于理解事物本质并解决问题》文中引述了我非常喜欢的一句话: “我认为伯克希尔受欢迎的一部分原因是我们看起来像是找到了“投资妙招”的人。其实不是因为我们才华横溢,只是避免了愚蠢。你可能其实不是因为我们才华横溢,只是避免了愚蠢。你可能想不到,只是避免愚蠢就能让我们做得如此出色。”想不到,只是避免愚蠢就能让我们做得如此出色。”查理芒格说

最后我说一下,过去的只代表过去,我觉得自己只是一头笨猪,恰好遇到两次遇到风口的大白菜,盯着风口的大白菜许久,这不是做梦吧?不是套吧?根据经验感觉可口多滋没问题呀,于是直接上前拱了,YUM YUM YUM,YUM YUM YUM YUM YUM YUM YUM… 吃得满嘴都是甜甜的,忘了吃几口后到前边看看有没有更多更多的白菜呢?吃着吃着竟然睡着了忘了离开,4.5年就这样过去了。。。。

风险提示:

风险始终伴随股票,2020-2023动态预期10%的股息率都不见了,甚至动态6%都是天花板了,性价比不如当年,需要保守思考。